第三节 情景规划和交易

情景规划(Scenario Planning)是理清扑朔迷离的未来的一种重要方法。情景规划要求公司先设计几种未来可能发生的情形,接着再去想象会有哪些出人意料的事发生。这种分析方法使你可以开展充分客观的讨论,使得战略更具有弹性。

高明的棋手总是能清晰地想象下一步和下几步棋的多种可能的“情景”。而“情景规划”能提供预防机制,让管理者“处变不惊”——对突变既非阵脚大乱,也非无动于衷。它更接近于一种虚拟性的身临其境的博弈游戏,在问题没有发生之前,想象性地进入可能的情景中预演,当想象过的情景真正出现时,我们将能从容地加以应对。

情景规划最早出现在第二次世界大战后不久,当时是一种军事规划方法。美国空军试图想象出它的竞争对手可能会采取哪些措施,然后准备相应的战略。在20世纪60年代,兰德公司和曾经供职于美国空军的赫尔曼·卡恩(Herman Kahn)把这种军事规划方法提炼成为一种商业预测工具。

作为管理工具,情景规划由于荷兰皇家壳牌石油运用它成功地预测到发生于1973年的石油危机才第一次为世人所重视。1972年,传奇式的情景规划大师法国人皮埃尔·瓦克领导着壳牌情景规划小组。当时该小组发展了一个名为“能源危机”的情景。他们想象一旦西方的石油公司失去对世界石油供给的控制将会发生什么,以及怎样应对。在1973~1974年冬季OPEC(石油输出国组织)宣布石油禁运政策时,壳牌有良好的准备,成为唯一一家能够抵挡这次危机的大石油公司。从此,壳牌公司从“七姐妹(指世界七大石油公司)中最小最丑的一个”一跃成为世界第二大石油公司。

1982年皮埃尔·瓦克退休,接任他的就是彼得·舒瓦茨(Peter Schwartz)。在1986年石油价格崩落前夕,壳牌情景规划小组又一次预先指出了这种可能性,因此壳牌并没有效仿其他各大石油公司在价格崩溃之前收购其他的石油公司和进行油田扩大生产,而是在价格崩落之后花35亿美元购买了大量油田,彼得·舒瓦茨说这一举措为壳牌锁定了20余年的价格优势。

正是因为情景规划在壳牌所取得的巨大成功,像戴姆勒—克莱斯勒、UPS、苏黎世金融服务公司(Zurich Financial Services)等许多公司也开始运用这种管理方法,但没有一家公司能够像壳牌公司那样把这个方法运用得如此得心应手。2002年2月,美国BUSINESS 2.O杂志推出了一个关于风险管理的封面专题,其中特别提到了壳牌传奇式的情景规划:“没有一个行业比石油行业对危机的理解更深刻,而石油行业里也没有一个公司具有比荷兰皇家/壳牌石油传奇式的情景规划小组更长远的眼光。”

因为情景规划在壳牌所取得的巨大成功,近年来这种管理方法的应用和研究也逐渐在企业界和学术界流行起来,关于这个方法的介绍在美国的主流商业媒体上也频频出现。例如,1994年,英国政府通过“科技发展计划”(Technology Foresight Program)针对各项产业领域,结合学术界、产业界与政府部门组成15个独立的产业智囊,运用“情境规划”来分析规划各产业在2015年的情况。

情景规划与通常的战略规划最大的不同就是不以牺牲复杂性为代价来换取决策的速度。它不是从原则和信念出发,而是从对商业图景的敏锐、切身的感知出发。正如我们已说过的,它更像是一个博弈游戏,在游戏开始时,谁也不知道也不假定一个结果,在游戏别开生面的展开中,一种或几种意想不到的结果出现了。玩过“啤酒游戏”的人都能体会到这一点。因此,情景规划绝对不只是为了“好玩”或“游戏”,而是看到事物演进的趋势、形态,以及影响变化趋势的系统结构。

同时,进行情景规划不是充当占卡士和预言家的角色,而是基于一连串的逻辑和经验事实的推演。通过情景规划,管理者可以将其所关心的影响决策的各种因素做全盘周密的深入剖析,并避免狭隘的个人偏见。

情景规划是什么我们已经了解,不过大家可能觉得情景规划与外汇交易没啥关系,其实很多交易者之所以失败就是因为缺少情景规划思维。我们以前一直强调概率思维,其实概率思维是对比较初级的交易者使用的术语,当你真正步入交易者的成功大门时,你才发现“情境规划思维”的重大实践价值。当下的市场在此后特定一段时间发展的可能性有两种以上,其中最有可能的是两种,比如我们首先查看了明天(以及接下来几天)要公布的重要信息,以及市场当前的反映和价格走势,然后我们据此对明天日内走势作各种推测,然后从支持和反对两个角度对各种走势假定进行概率上的排定,并为每种走势作出交易上的规划,然后选出能够适合大多数走势的占优策略。

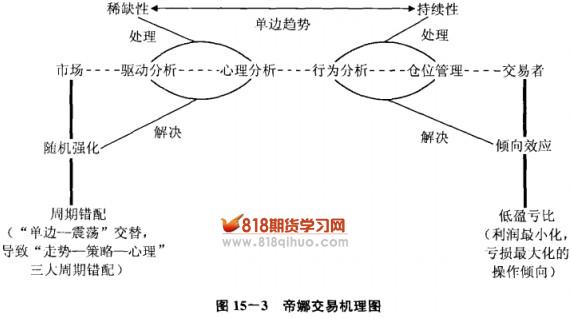

外汇日内走势的情景很多,大家在实际交易中可能会遇到几十种甚至上百种,我们这里没法一一呈现和归纳,但是有一个最基本的情景模型大家一定要掌握。情景规划的核心在于为情景配备相应的预案,在交易中,仓位管理策略就是相应于市场情景的预案。对于交易者而言,掌握最基本的情景模型最为重要,下面我们从交易机理的角度展开最基本的情景模型。请看图15-3,这是交易机理图,由于是我们对交易机理的理解,所以为“帝娜交易机理图”。交易技能提高的陷阱在哪里?交易绩效提高的关键在哪里?交易的要点在哪里?交易中最基本的情景分为哪两种?在这张图中都有深入的揭示,在之前的书籍中我们谈到过随机强化对于交易者技能提高的限制,但是其中更深入的东西我们没有提到过,我们平时只能窥一窍而非见全局,这张图可以让你看到整个交易的机理,获取交易成功的无上密钥。如果你把这张图搞懂了并加以持续实践,不成为交易高于是不可能的。

下面,我们对图15-3进行解析,当然这里的介绍只是简单扼要的,具体分析还需要结合我们之前的内容和本系列丛书的其他书籍,特别是《黄金高胜算交易》和《外汇短线交易的24堂精品课》以及《黄金短线交易的14堂精品课》三本书。在整个交易中涉及市场和交易者两个主体,交易之所以很难成功是因为市场的随机强化特性以及交易者的倾向性效应。市场会交替进行震荡走势和单边走势,而震荡走势和单边走势对应的交替策略基本是相反的,至少在是否设定止盈上两种走势的要求是相反的,这点在前面的章节中已经讲到过。人很难学习到具有随机强化特性的技能,另外人本身的天性也使得人在金融市场上的表现违背了期望值理论。人倾向于扩大损失同时缩小利润,这就是倾向效应,这种倾向会使得交易者得到一个非常差的风险报酬率,也就是很低的盈亏比,最终会影响到期望值。交易者一直在追逐单边走势,因为相比震荡走势而言,单边走势的盈亏比更高、胜算率也更高,所以最符合利润最大化原则和亏损最小化原则。但是,单边走势具备了两大基本特征,这就是稀缺性和持续性。持续性是所有技术分析书籍中着墨最多的部分,正是因为单边趋势的持续性才使得我们能够符合利润最大化原则和亏损最小化原则。虽然单边趋势对于交易十分重要,但是关键的问题是单边趋势的稀缺性,由于震荡走势和单边走势交替出现,而且震荡走势特别是不规则震荡走势一般会占到70%的比重,这样就使得单边走势显得非常稀缺,而这正是绝大多数趋势跟踪交易者面临的最大难题。所以,交易者面临的主要问题有四个:第一个是市场的随机强化特性,第二个是交易者的倾向效应,第三个是单边趋势的稀缺性,第四个是单边趋势的持续性。要解决市场随机强化带来的问题,需要依靠驱动分析和心理分析来预测单边和震荡的概率;要解决交易者自身的倾向性效应,则需要依靠行为分析和仓位管理来克服“最大化亏损,最小化利润”的习惯;要对付单边走势的稀缺性特点,则必须利用驱动分析和心理分析来确认最可能出现单边走势的市场和品种;要把握好单边走势的持续性特点,则必须利用行为分析和仓位管理来最大化实现单边走势所带来的潜在利润。

- 上一篇:第二节 仓位管理的三个要素和凯利公式

- 下一篇:没有了