第一节 期货合约(2)

表2-1是芝加哥期货交易所大豆期货合约的简要形式,包含了各类期货合约的基本条款。按照该合约的顺序,现将合约规则介绍如下:

1.合约规模(contract size)。期货合约的规模是指每一份合约中交割的资产数量。在本例中,期货合约的规模为5000蒲式耳。

对于期货交易所来说,规定适当的合约规模对于保证期货交易的流动性十分重要。如果合约规模过小,会大大提高交易者的成本;如果合约规模过大,又会限制一些中小投资者的进人,而这两种情况的出现都会限制期货交易的流动性,对期货交易产生不利影响。

近年来,随着全球期货市场中电子化交易的不断发展和迅速扩大,国际期货市场上又出现了一种新的期货合约——迷你型合约。交易所设计和制定迷你型合约的初衷是为了满足那些初涉期货市场的中小投资者(包括原来主要涉足证券市场,不了解期货市场的投资者和资金有限的中小型投资者),同时与国内外规模较小的同类期货合约竞争,但随着电子化交易的蓬勃发展,迷你型期货合约(mini-sized contract)已逐渐成为网上电子交易者的钟爱,电子迷你型期货合约(e-mini-sized contract)也得到了迅速的发展。

与传统期货合约相比,同类商品的迷你型期货合约主要是对资产规模、最小变动价位和报价单位等项目进行调整,通过缩小合约的资产规模,使投资者在同一个期货品种上的交易选择更为灵活,也更便于刚刚进入期货市场的中小投资者进行交易。从合约推出后的交易情况来看,迷你型合约的出现也大大提高了同类商品期货或金融期货的市场流动性。

目前,美国芝加哥期货交易所巳推出了包括迷你型大豆期货合约、迷你型玉米期货合约和迷你型小麦期货合约在内的多种迷你型商品期货合约。在金融期货合约方面,美国芝加哥商业交易所也巳推出了S&P500的迷你型期货合约。可以预见,随着期货交易的电子化和全球化进程不断加快,为了提高期货市场的流动性,.扩大期货交易的参与者范围,国际期货市场上将出现更多的迷你型合约。

以下以芝加哥期货交易所的玉米期货为例,将其标准型合约和迷你型合约的主要差别之处对比如下(见表2-2)。

除上面列出的差别外,标准型和迷你型合约的其他主要条款都是相同的,只是为了促进更多交易者的参与,迷你型合约的公开喊价交易时间比标准型合约延长了半小时,到每日下午1:45。

2.标的资产的品质描述——交割等级(deliverable grades)。在期货合约中,如果标的物是商品,那么往往会出现市场上同一种商品质量差异很大的情况,这就要求期货交易所在指定标的资产时,应对合约标的物的质量等级做出明确的规定,这对于交易的顺利进行十分重要。在表2-1中,标的资产的品质要求为2号黄大豆。在芝加哥期货交易所,豆粕期货的交割等级是蛋白质含量为48%的豆粕。而在伦敦金属交易所,铜的交割等级痦A级铜。

但在现货市场上,同一种商品,特别是同一种农产品的质量常常会存在一定的差异。因此,交易所在制定交割等级时,除了规定标的资产的品质外,还会对可进行替代交割的产品品质做出规定。当交易者进行实物交割时,由于替代交割的产品与作为合约标的物的产品之间存在质量差异,如要选用合约规定的替代交割品种进行交易,就需要根据其等级调整标的物的价款。在表2-1的例子中,规定了两种可替代交割的大豆品种,其中1号黄大豆每蒲式耳升水6美分,3号黄大豆每蒲式耳贴水6美分,而且3号黄大豆只有在除额外杂质一项以外的全部指标均达到美国2号黄大豆标准时,才允许进行交割。

相对于商品期货来说,金融期货合约的标的物定义就十分明确。例如,股票指数合约、利率期货合约等一些金融期货合约对标的物都有清晰准确的定义。

3.合约的最小变动价位(tick size)及合约的报价单位(price quote)。期货合约的报价方式既容易理解又便于操作,各交易所中关于报价的规定主要包括报价单位和最小变动价位。在期货交易中,报价单位必须是最小变动价位的整数倍。例如,纽约商业交易所关于原油期货合约报价单位的规定为美元/桶,最小变动价位为0.01美元。在交易中,投资者下达某些指令——如限价指令时,就需要参照合约中有关报价单位及最小变动价格的相关规定。

4.合约月份(contract months)。合约月份是指标的资产的交割月份,即某种期货合约到期交割的月份,通常由期货交易所根据交易品种特性加以规定,期货交易者可以根据自身需要自由选择交易不同交割月份的期货品种。在表2-1中,大豆的合约月份主要是根据其种植和收获的季节来确定的,是每年的1月、3月、5月、7月、8月、9月和11月。

5.最后交易日(last tradingday)和最后交割日(last delivery day)。最后交易日是指期货合约在合约交割月份中进行交易的最后一个交易日,在此期限之前,没有平仓的期货合约必须进行实物交割。而交割日期则是以实物交割形式了结未平仓合约的时间。在很多期货合约中,最后交易日通常是最后交割日的前几天。例如芝加哥期货交易所规定,其玉米期货的最后交易日为交割月的最后交割日的前一天。

6.交易时间(trading hours)。交易时间是交易者在期货交易所内进行期货交易的时间。随着电子化交易的不断发展和各交易所之间竞争的不断加剧,目前各期货交易所除了传统的交易时间外,还大大延长了电子交易的交易时间,这也在很大程度上促进了期货交易的全球化发展。

7.交易代码(ticker symbols)。与国内的期货交易类似,期货合约中关于编码的规定主要是方便交易者在下达指令时区分不同的合约品种。

8.每日价格波动幅度限制(daily price limit或minimum fluctuation)。对大部分期货品种来说,通常是由期货交易所在合约中规定其每日价格变动的限额。所谓每日价格波动幅度限制,也就是期货市场中的涨跌停板制度,是指期货合约在一个交易日中的交易价格波动不得高于或者低于规定的涨跌幅度。如果价格下降的金额等于每日价格限额,则称该合约达到跌停板;反之,如价格上涨金额达到每日价格限额,则称为涨停板。目前,全球各交易所对于涨跌停板的规定各不相同,在表2-1的合约中,芝加哥期货交易所大豆期货的每日价格波动幅度限制为前一交易日结算价上下50美分/蒲式耳(2500美元/合约),合约进人交割月无涨跌停板限制(在进入交割月前两个交易日涨跌停板开始取消)。而在伦敦金属交易所,铜期货合约就没有每日价格波动幅度限制。

9.保证金要求(margin information)^由于期货市场实行的是每日无负债结算制度,每天都要对交易者的保证金进行结算,因此期货合约中通常也会对保证金要求做出十分详细的规定。有关保证金制度的相关规定,将在本章的第二节中进行详细说明。

(二)期货合约中的其他常见条款

前面是根据表2-1所列合约规则进行的说明。除上述规则外,期货合约中还常常包括以下一些条款:

1.标的资产的交割地点(delivery points)及可交割品种的产区(deliverable growth)。交割地点是期货交易所规定的,进行实物交割的指定交割仓库所在地。例如,在纽约期货交易所(NYB0T)的14号糖期货合约中就规定,交割地点是纽约、巴尔的摩、加尔维斯敦、新奥尔良和南美大草原地区(Savannah)。由于规定了交割地点,使期货交易所能够对进行实物交割的标的物数量、品质以及交付时间进行监控。

在一些期货合约中,交易所规定的交割地点是合约标的物的原产地港口。此时,交易者就必须关注合约中的另一个条款——可交割品种的产区。例如,在纽约期货交易所的11号糖期货合约中就对产区做出了明确规定,指出产区包括阿根廷、澳大利亚、巴巴多斯、巴西、泰国等近30个国家和地区,而交割地点是上述产区的港口。

由于商品期货的运输费用在价格中占有一定的比重,因此,不同交割地点的同一品种期货合约将会在价格上存在一定的差异。例如,在芝加哥期货交易所交易的玉米期货合约中,交割的地点可以是芝加哥的勃恩(Burns)港、Toledo或圣路易斯,根据具体交割地点的不同,交割的实际价款将依据芝加哥期货合约价进行一定的调整。

2.头寸限额(position limits)。头寸限额是允许一个投机者最多持有的合约数量。例如,芝加哥商业交易所的欧洲美元期货合约中规定,投机者在任意一个交割月份中净多头或净空头的持仓量不能超过1万手。如果持仓量超过这个数字,投资者就需要提供关于其交易策略、所持头寸特性和套期保值信息等相关资料。纽约期货交易所对棉花期货合约的头寸限制是:交割月为300手,非交割月为2500手。

交易所制定此项规定的目的是为了防止因投机者操纵市场而产生负面影响。通常,真正的套期保值者不会受头寸限额的影响。

3.其他条款。除上面列出的条款外,期货合约中还包括交易手续费和交割方式等一些规定。交易手续费是期货交易所按成交合约金额的一定比例或按成交合约手数收取的费用。交割方式主要包括实物交割和现金交割两种。通常,前者是商品期货的交割方式,而后者是金融期货和一些不便于实行实物交割的现货商品采用的交割方式。

(三)期货期权合约中的主要条款

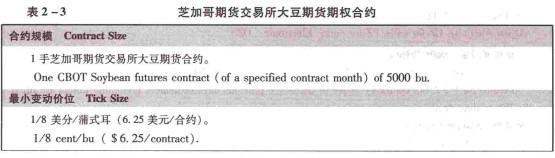

期权交易是在期货交易的基础上发展起来的,主要分为现货期权交易和期货期权交易,目前全球的期权交易主要以后者为主。期货期权合约与期货合约有很多相似之处,二者都是标准化的,而且同一种商品的期货合约和期货期权合约还有着共同的标的物,但由于期权交易与期货交易在规则上存在很多不同之处,因此二者在条款上也存在一些差异。表2-3是芝加哥期货交易所的大豆期货期权合约,其中包括如下与期权交易特点相对应的条款:

1敲定价格间隔(strike price intervals)。因为期权交易因合约的执行价格和标的物市场价格之间的差异不同可分为实值期权、平值期权和虚值期权,这是期货交易中所没有的。所以在期权合约中特别规定了各个不同月份合约之间的价格间隔,并据此来设置相应的实值期权和虚值期权。

2.期权的执行(exercise)。在期权交易中,买方支付期权费后便拥有了到期选择是否执行期权的权利,因此期权合约规则中必须对期权的执行做出明确的规定。在表2-3的例子中,有关期权执行的条款是:在期权到期之前任何时间,期权买方都有权执行,但必须在芝加哥时间下午6:00之前通知芝加哥期货交易所结算所。期权执行后转为期货头寸,实值期权到期后自动被执行。这是一个典型的美式期权的执行规则。类似的,有关到期日的规定也是与期权执行相关的规则。

除了前面所列的两个条款外,期权合约中还有一些条款也是根据期权交易的特点所确定的,如合约规模、最小变动价格、保证金要求等等。由于介绍时需要涉及到期权交易的特点,受篇幅所限,本书将不一一赘述。有兴趣的读者可参照有关期权交易的资料,对照表2-1及表2-3进行分析,或者到国外各期货交易所网站查阅有关期权交易的相关知识。

- 上一篇:第二章 国际期货交易基本规则

- 下一篇:第二节 国外期货市场组织结构