818期货学习网 时间:2017-04-01 22:35 来源:网络转载

备兑开仓策略到底有多好,在慢牛格局里到底有多稳定呢?我做了一个比较简单的回测,大家看上图所示的曲线。2016年第三轮股灾结束后,如果每个月都进行这种备兑开仓的策略也就是持房出租的操作,年化收益大概超过20%。只要每个月拿着10万份甚至100万份ETF卖出对应张数的认购期权,持续从2016年1月28号做到2016年的12月30号,就可以获得20%左右的收益。在这个慢牛格局当中,备兑开仓不仅收益比较高,从图中的蓝色曲线可以看到,它的回撤和波动也不大,并且能够超越红色这根基准曲线(也就是50指数),在这个11个月中,备兑开仓策略完全跑赢大盘。

以上就是第二部分的内容,期权交易策略中的各种比喻和案例。接下来我们进入第三部分。说完了策略和功能,难免要提示一些风险。通过比喻的方法可以让每一个期权交易者对期权风险有一个根深蒂固的认识。

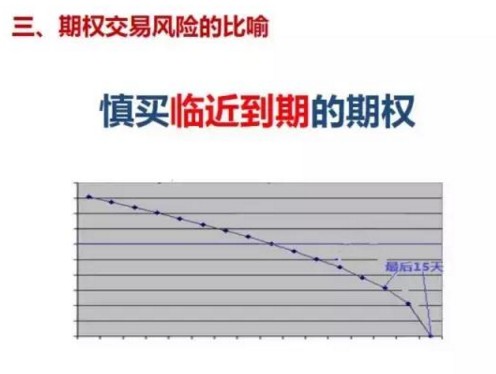

第一个期权交易的风险叫做慎买临近到期的期权。上图是期权时间价值的衰减图,期权的价值等于业绩加上估值,业绩是内在价值,而估值就是时间价值。时间价值有一个特征或者口诀叫做天天贬值、越贬越快。通常来说,买一个一个月后到期的期权,它的时间价值衰减非常缓慢。买一个两周后到期的期权,它的时间价值开始加速衰减,距离到期还剩一周的时候,它的时间价值会像阳光下的冰一样溶化的非常快,而且越来越快。做期权交易,我们要尽量避免购买那些还剩下一周甚至只剩下三四天的期权,购买这样的期权,一定会在时间价值上发生巨大的亏损,如果内在价值没有明显的提升,整体的权利金一定亏损。

第二个要注意的风险是慎买深度虚值的期权。我们在实值、平值和虚值的比喻中说到深度虚值就像巴西队和德国队比赛中巴西队已经0:5落后德国队的时候,你还要买巴西队赢,这种投资非常不理性,这种购买期权的行为就叫做买入了深度虚值的期权。为什么要慎买深度虚值的期权呢?道理非常简单,因为深度虚值的期权的到期行权概率已经非常接近于零。

就像你去赌场玩轮盘赌,轮盘赌一共37个数字,如果每次押8,某一次你可能押中,但是37个数字轮下来押中8的概率非常低,也就说是它的到期行权概率是极低的。如果运气非常不好,连买了12个月或者24个月都没有中奖,累计下来的风险非常大。购买一次深度虚值的期权可能没感觉,但是如果连买10次都没有变成实值,你就会发现累计的亏损非常大。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1