2.4 基本分析之经济分析(6)

汽车销售能很好地皮映出消费者对经济前景的信心。汽车销售情况是我们了解一个国家经济循环强弱情况的第一手资料,早于其他个人消费数据的公布。汽车销售还可以作为预示经济衰退和复苏的早期信号。汽车销售额如果上升,一般预示着该国经济的转好和消费者消费意愿的增强,对该国货币利好,同时可能伴随着该国

利率的上升,刺激该国货币汇率上扬。

消费者信贷余额包括用于购买商品和服务的将于两个月及两个月以上偿还的家庭贷款。外汇市场关注的是随季节调整的超前净信贷余额,一般来讲消费者信贷余额增加表明消费支出和对经济的乐观情绪增加,这种情形通常产生于经济扩张时期,信贷余额下降表明消费支出减少,并可能伴随着对未来经济活动的悲观情绪。通常来讲,如果消费者信贷余额不出现大幅波动的话,外汇市场对该数据的反应并不强烈。

日本政府每季会对近1万家企业作未来产业趋势调查,调查企业对短期经济前景的信心,以及对现时与未来经济状况与公司盈利前景的看法。负数结果表示对经济前景感到悲观的公司多于感到乐观的公司,而正数则表示对经济前景感到乐观的公司多于感到悲观的公司。根据历史显示,日本政府每季公布的企业短期报告数据极具代表性,能准确地预测日本未来的经济走势,因此与股市和日元汇率波动有相当的联动性。

(2)数据价值。相关经济新闻对EUR影响的重要性统计。按照公布后引起价格波动大小排列,以下是相关经济新闻对EUR影响的重要性。

这里是公布20分钟内的统计结果:

①Unemployment(Non-Farm Payrolls)非农就业数据

②Interest Rates(FOMC Rate Decisions)美联储公开市场委员会利率决定:

③Trade Balance贸易收支

④Inflation(Consumer Price Index)消费者物价指数

⑤Retail Sales零售额

⑥GDP国内生产总值

⑦Current Account经常账

⑧Durable Goods Orders 耐用品

⑨Foreign Purchases Of US Treasuries(TIC data)国际资本流人报告如果是按照公布当天全天的波动幅度,这些报告的重要性排列:

①Unemployment(Non-Farm Payrolls)

②Interest Rates(FOMC Rate Decisions)

③Foreign Purchases Of US Treasuries(TIC data)

④Trade Balance

⑤Current Account

⑥Durable Goods orders

⑦Retail Sales

⑧Inflation(Consumer Price Index)

⑨ GDP

这些新闻实际带来的价格波动平均点数(20分钟内):

Non-Farm Payrolls 124

FOMC Decision 74

Trade Balance 64

Inflation - CPI 44

Retail Sales 43

GDP 43

Current Account 43

Durable Goods 39

TICS 33

公布当天全天的平均波动点数:

Non - Farm Payrolls 193

FOMC Decision 140

Trade Balance 129

Current Account 127

Durable Goods 126

Retail Sales 125

Inflation - CPI 123

TICS 132

GDP 110

附:提供将公布经济数据的网址

中文网站:http://www.y2.cn/

外文网站:www.nber.org/releases

2.经济理论

经济数据只是提供了经济的温度指示,要读懂这些经济数据,必然需要理论的指导。作为两国间货币价格的体现,外汇汇率的波动纵然千变万化,但归根到底它是受货币供求的价值规律左右,并以本国经济实力作为后盾的:一国经济增长迅速,经济实力雄厚,该国货币的购买力就强,货币就存在升值的潜力;反之,一国经济陷人衰退,该国的货币购买力就弱,货币就会贬值。因此,准确地分析,把握各国经济发展状况和前景,就能预测到外汇市场汇率的波动趋势。

经济理论在基本分析中的核心地位必须与具体的事实结合分析才能体现,这里选择了与外汇交易实际联系最密切的经济学理论进行阐释,当然其中的说法与严密的经济学定义可能存在部分的差异,但主要是为了更直观掌握理论本身。

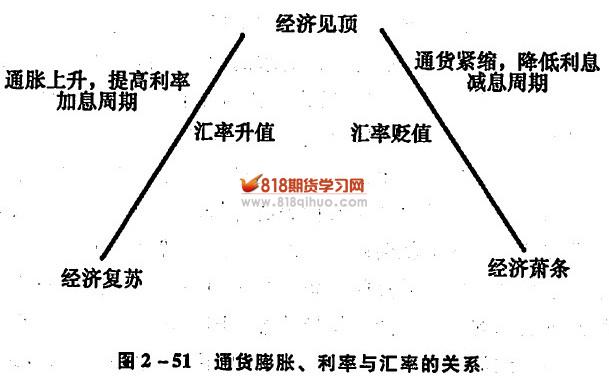

(1)通货膨胀、利率与汇率的关系。

图2-51给出了一个相对简单,但是完整的关系说明,大家可以比照其关系进行理解。下面进行一个更为深人的分析。

利率与汇率是资金的两个价格,它们之间存在着千丝万缕的关系,因此利率的走势也是外汇市场的焦点。但是,通货膨胀、利率与汇率的关系相对要复杂一些,不像经济增长、外贸赤字与汇率的关系那么简单,因此要具体情况具体分析,才能把握住汇率的波动趋势。如果美国物价不断上涨,美国的中央银行联储就会提高利率以对抗潜在的通货膨胀。如果不考虑其他因素,美国的货币美元就由于和其他国家货币的利率差扩大,在资金市场上的吸引力相对提高,资金就会从欧元、日元等其他货币流向美元,使美元受到追捧而升值,从这方面看美国提高利率对美元的汇率有支持。但是,提高利率会引起美国股票市场和债券市场的下跌,表明在美国金融市场进行投资的收益率下降,由于国际游资是要寻找投资回报的,面对一个开放的国际金融市场,这些游资在美国不能获得理想的回报,必然要离开美国,到别的一些国家和地区,诸如欧洲、日本、东南亚等国去寻找新的投资机会,这样又会对美元的汇率构成贬值的压力。另外,利率的上升会对经济的增长产生阻碍作用,从这些方面看,加息最终使汇率受到损害。最明显的例子是在1995年,美国因为担心经济过热而提高利率,导致道琼斯股票指数的暴跌,最终使美元的汇率在当年创下历史最低纪录。

因此,面对提髙利率使该国汇率出现上升和下降的两种可能性,我们不要用恒等式的概念去套,而是对当时的具体问题进行具体分析,关键是要看提髙利率在吸引资金流入和引起资本市场下跌而资金外流方面,哪一个产生的影响更大一些。特别是要留意股市的下跌是一种由于利率上升引起的短时间的调整,还是-种由于经济增长受阻而出现的中长期下跌趋势。

在这一分析中,除了留意美国经济的有关数据外,必须密切关注美国的物价指数,具体而言是美国的消费物价指数(CPI)和生产价格指数(PPI),将有助于我们把握美国的通胀情况。通货膨胀是指一般价格水平的持续的普遍的上升。

通货膨胀是世界各国经济生活中所面临的一个难题。通货膨胀对一国经济发展的诸多不利影响是很显然的。首先,货币供应量增加本来是一件正常的事情,但它必须与商品和劳务的增加以及人们对货币需求的增加保持适当的比例,只要货币供求大致均衡它就不会导致物价上涨。其次,当货币供应量过度增加,导致通货膨胀,则不会有利于经济发展,而对国民经济只有破坏性影响。

国内外通货膨胀的差是决定汇率长期趋势的主导因素,在不兑现的信用货币条件下,两国之间的比率,是由各自所代表的价值决定的。如果一国通货膨胀高于他国,该国货币在外汇市场上就会趋于贬值;反之,就会趋于升值。

真实利率等于名义利率减通货膨胀率。真实利率不断下降甚至为负,将导致资源浪费,市场配置资源的效率下降,将导致经济陷人通货膨胀的灾难。但是,如果真实利率过高,将导致消费需求和投资需求严重不足,造成市场疲软,经济滑坡。由于在名义利率一定时,真实利率与通货膨胀率呈反向变化。从表面看,通货膨胀率下降(传统的看法认为这是货币供给率下降的结果)与经济衰退有一定关系。不过,这个结论在学术界还存在诸多争议。然而,在实际经济运行过程中,真实利率始终是市场也是央行关注的焦点。

无论是美联储还是日本银行,还是俄罗斯联邦中央银行,无论是加息还是减息,都是围绕真实利率展开的。这说明实利率才是至关重要的宏观经济和金融指标。一个国家的名义利率不可能长期脱离合理的真实利率(2%左右)。过髙则抑制经济增长,过低则导致资源浪费。

- 上一篇:2.3 基本分析之货币分析

- 下一篇:2.5 基本分析之地缘分析