头寸规模(2)

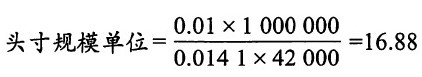

根据2002年12月4日的N值0.0141,12月6日的头寸单位规模计算如下:

N=0.0141

账户规模=1000000美元

每一点数所代表的美元=42000(每份合约代表42000加仑民用燃料袖,以美元报价)

由于期货合约是不能拆分的,我们舍去小数,得出16份合约的结果。

你可能会问:“你们多长时间算一次N值和头寸单位规模?”实际上,海龟们每个星期一都能拿到一张头寸单位规模表,上面列明了我们所交易的每一种合约的N值和头寸单位规模。

头寸规模的重要性

前面说过,分散化旨在将风险分散到多种不同工具中,同时通过提高成功交易的概率来提高赢利水平。恰当的分散化要求交易者在多种不同工具上投入类似甚至相同的赌注。

海龟系统用市场波动性来衡量每一个市场的风险水平。然后,我们会根据这个风险准绳来逐步建立风险量(或波幅)相同的头寸。这增强了分散化的效果,提高了赢利交易弥补亏损交易的概率。

请注意,如果你没有足够的资金,这样的分散化是很难实现的。在上面的例子中,假如账户的规模不是100万美元,而是10万美元,那么头寸单位的规模将是1份合约,因为1.688舍去小数就是1。对这种小账户来说,调整的精确性太低,这会大大降低分散化的效果。

风险与头寸单位

由于海龟们用头寸单位来衡量头寸的大小,而这样的头寸单位要根据波动性风险进行调整,头寸单位实际上就成了单个头寸和整个头寸组合的一个风险衡量指标。

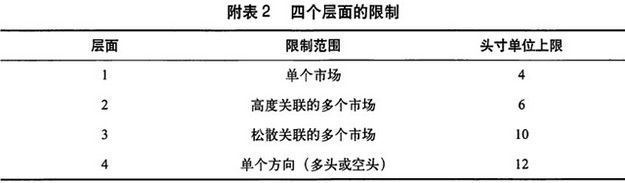

海龟资金管理法则在4个不同层面上限制了我们的交易量。从本质上说,这些法则控制了交易者的总体风险水平。无论是在没完没了的亏损时期还是翻天覆地的价格动荡中,这些限制都能把损失最小化。

1987年10月股崩之后的那一天就是惊天大动荡的一个例子。为了唤起人们对股市和美国经济的信心,美联储在一夜之间决定降息几个百分点。海龟们已经大举抛空利率类合约,比如欧洲美元、短期国债和长期国债。因此第二天的损失大得可怕。大多数海龟的账户净值都在一天内损失了40%~60%。但是如果没有最大头寸的限制,我们的损失还要比这个数字大得多。

这四个层面的限制如下:

单个市场:每一个市场中的头寸单位不得超过4个。

高度关联的多个市场:在紧密关联的市场中,我们在某一个方向上的头寸单位不得超过6个(也就是说,空头单位最多6个,多头单位也最多6个)。高度关联的市场组合包括:民用燃料油与原油,黄金和白银,所有外汇,像短期国债和欧洲美元这样的利率类期货等。

松散关联的多个市场:对松散关联的市场来说,我们在某一个方向上的头寸单位不得超过10个。松散关联的市场包括黄金与铜,白银与铜,以及海龟们因为怯定头寸限制而无怯交易的许多谷类组合。

单个方向(多头或空头):任何一个方向上的总头寸单位都不得超过12个。因此,一个海龟从理论上说可以同时持有12个空头单位和12个多头单位。

海龟们用“满仓”这个词来表示他们已经达到了某个层面上的头寸规模上限。因此,日元满仓是指已经持有4个单位的日元合约,完全满仓是指某个方向上的头寸单位已经达到12个,诸如此类。

调整交易规模

有时候,市场会连续多个月没有趋势出现。在这种情况下,你的账户净值有可能遭受巨大的损失。

而在一场场大捷之后,你可能想扩大账户规模,进而扩大头寸规模。

海龟们的账户并不是那种在初始净值的基础上逐笔结算的普通账户。我们拿到的是名义账户,大小是指定的,初始净值为零。例如,当我们在1983年2月刚刚开始实战时,许多海龟拿到的是一个100万美元的名义账户。账户规模每年年初调整一次。上调还是下调要看里奇对交易者的评价。调整幅度一般与这个账户上一年度的盈亏状况紧密相关。

每当我们损失了初始账户的10%时,里奇都会把我们的账户规模缩减20%。这样,如果我们的100万美元初始账户损失了10%,也就是10万美元,我们的账户规模将会下调到80万美元,直到账户净值恢复到年初水平。如果我们又一次损失了10%(80万美元的10%,也就是8万美元,这样总损失达到了18万美元),我们就得把账户再压缩20%,这样就只剩下了64万美元的名义账户。

根据盈亏状况调整账户规模可能还有更好的方毯。以上只是海龟们的方法。