四大风险(2)

价格动荡

价格动荡是指价格突然之间发生了快速的变化,一般来说,这是由自然灾害、出人意料的政治事件或是经济灾难造成的。从我进入交易世界算起,美国共经历了两次严重的价格动荡,一次是1987年的股崩和随后的反弹,另一次是2001年9月11日纽约世贸中心遭受恐怖袭击之后。

第一次动荡爆发时,我正在为理查德·丹尼斯用一个2000万美元的账户进行交易。我对这次灾难记忆犹新。我其实在股市崩渍的当天还赚了一点,但第二天,情况就完全不同了。

1987年10月19日,也就是“黑色星期一”,欧洲美元收在每股90.64美元,接近两天前创下的每股90.15美元的低点。当天早上,这个低点还曾经受考验,市场一度跌到了每股90.18美元。我持有空头,大约有1200份12月份欧洲美元合约和600份短期国债合约。同时,我还在黄金、白银和几种外汇上重仓持有多头。

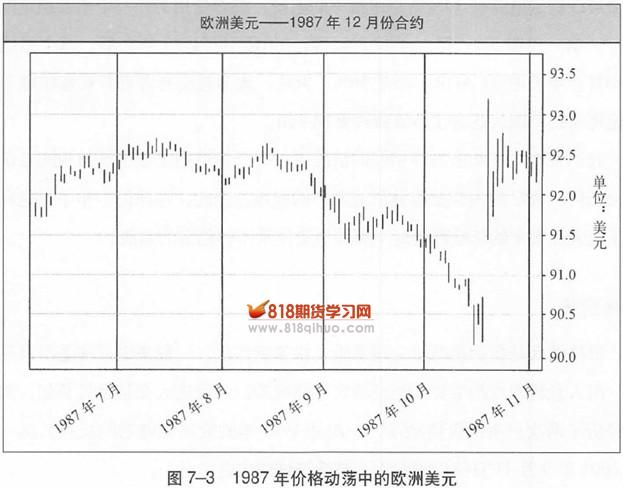

次日一早,欧洲美元以每股92.85美元高开,跳高了两个点还多,相当于每份合约5500美元。我根本没有机会退出,这是8个月以来的最高价。另一边,黄金开在25美元以下,白银开在1美元以下。图7-3展示了欧洲美元市场在这个动荡日的巨变。

算起来,我为理查德·丹尼斯交易的那个2000万美元的账户损失了大约1100万美元。基本上,我全年的利润已经在一夜之间烟消云散。

令我哭笑不得的是,我在股崩的当天其实是小有收获的,是政府在一夜之间不加警告突然降息的疯狂举动害惨了我。价格动荡不期而至了。

请看图7-4,这是一个使用唐奇安趋势系统的10万美元账户从1984年海龟们开始实战到1987年年末的情况。

你可以清楚地看到那个代表着65%跌幅的巨大缺口。请务必记住这个衰落是在一夜之间发生的。没有丝毫机会退出市场。还请注意,这一天内的跌幅比这个系统的任何一次历史检验结果都要大一倍。换句话说,系统的历史检验会把衰落风险低估一倍。

在为自己的账户设定风险水平的时候,所有想生存下去的交易者都会谨慎地考虑价格动荡的现实。任何一个想获得高回报的人都要承受同样高的衰落风险——甚至有可能在一次巨大的价格动荡中输个一干二净。

系统死亡

所谓系统死亡,是指一个曾经有效或在历史检验中看似有效的系统突然之间不再有效,开始赔钱。这种风险并不是来自市场本身,而是由鳖脚的测试方式造成的。对那些根据近期价格波动进行最优化的短期系统来说,这个风险更大。

一个表现不佳的系统究竟只是处于一个正常的衰落期,还是真的不再有效?这对一个新手来说通常很难判断。我敢说,这可能是最令新手们头疼的一件事。当他们碰上一次衰落时,他们会开始怀疑自己的方法:我的测试是不是有问题?是不是市场发生了某些变化,使我的方住变得无效了?这种情况还会持续下去吗?

我们将在以后的章节讨论降低系统死亡风险的方毯。不过,现实是无奈的。由于市场是动态的,还包含其他许许多多的参与者,市场会变化是个无法改变的现实,而这会影响到曾经有效的系统和方法。有时候,这些变化是永久性的。伟大交易者与普通交易者的区别之一就在于他们有能力坚持其他人已经厌倦和放弃的方法,井且靠这些方法获得成功。

某些交易者会因为怀疑某种方法而停止使用它,这对趋势跟踪者们也有一种有趣的副作用。每过几年,趋势跟踪者们就会经历一个亏损期,而每到这个时候,必然有专家跳出来宣称趋势跟踪策略已经走到末日。这样一来,采用趋势跟踪策略的基金通常会遭遇大规模赎回的窘境。但当越来越多的资金撤离了趋势跟踪策略的阵营后,这类策略反而开始重振雄风,大显神威。自海龟计划实施以来,我已经至少三四次听到趋势跟踪捶已经失效的论调。对此,我通常一笑了之,因为我知道,这意味着遍地黄金的市场已经离我们不远了。

- 上一篇:第七章 如何衡量风险

- 下一篇:风险的量化