【A股期权时代来临】上证50ETF期权首日操作策略

上证50 ETF期权本周一(2月9日)正式上线交易,券商们也纷纷发表了自己的交易策略。

国泰君安首日交易策略:

一级投资者交易策略:

(1)备兑开仓策略:在认购期权合约价格偏高(例如隐含波动率达60%以上)时,可择机卖出3月份认购期权合约,以获取较高的权利金,达到增强收益的目的。

(2)保护性看跌策略:如果投资者预计上证50ETF价格将下跌,可在认沽期权合约价格偏低(例如隐含波动率在30%以下)时,择机买入3月份平值或略微虚值的认沽期权合约,以规避标的资产上证50ETF价格下跌的风险。(3)动态平仓策略:在已经备兑卖出认购期权开仓或者买入保护性认沽期权开仓的情况下,如果所持仓的认购期权或认沽期权的价格向有利自己持仓的方向变化并有达到预期浮动盈利时,可考虑平仓以获取高卖低买或低买高卖的价差收益。

二级投资者交易策略:

由于二级投资者的交易权限覆盖了一级投资者的交易权限,投资者除了可以使用一级投资者的交易策略外,还可以实现如下交易策略。

(1)买入认购期权交易策略:如果投资者预计上证50ETF价格将上涨,或者上证50ETF认购期权价格偏低(例如隐含波动率在30%以下),可考虑买入认购期权,以期标的资产上证50ETF价格上涨或者隐含波动率上升时,获得认购期权价格上涨的收益。

(2)买入认沽期权交易策略:如果投资者预计上证50ETF价格将下跌,或者上证50ETF认沽期权价格偏低(例如隐含波动率在30%以下),可以买入认沽期权,以期标的资产上证50ETF价格下跌或者隐含波动率上升时,获得认沽期权价格上涨的收益。

(3)买入跨式交易策略:如果投资者预计在期权合约到期之前上证50ETF的波动率将显著上升,可考虑买入跨式期权策略(既买入认购期权又买入认沽期权)。鉴于买入跨式期权策略交易成本较高,建议择机分步完成各边(Leg)期权合约的买入。

三级投资者交易策略:

(1)卖出认购交易策略:若投资者有将来要以某既定较高价位卖出上证50ETF现货的意愿,可以采用卖出认购期权的交易策略。

(2)卖出认沽交易策略:若投资者希望低位吸筹上证50ETF,可以采用卖出认沽期权的交易策略。

(3)牛市价差策略、熊市价差策略:若投资者认为上证50ETF未来会温和上涨(或下跌),可以采用牛市(或熊市)价差策略。

(4)PCP套利策略、单调性套利和凸性套利策略

注: 上交所规定单日买入开仓的最大限额为100张。

齐鲁证券模拟场景交易策略:

场景介绍:2015 年 2月 6日,上证 50ETF期权收盘价为 2.291 元,上证 50ETF发布利润分配公告, 每一份基金份额将分配 0.039元的红利,除息日是 2015 年 3 月 5 日,分红前一日收盘价为 2.321 元,合约单位为 1万份,权利金为 0.1元。

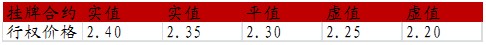

初始挂牌的行权价格:共 5个。

保证金的计算:以 2015 年 2 月 9 日模拟交易的期权为例:2 月 6 日收盘价为 2.291 元,2月 9日收盘价为 2.311 元。

分红变化:合约单位调整:2.321*10000/(2.321-0.039)=10171。

平值合约行权价格:2.30*10000/10171=2.26 元。