第22章 20世纪90年代的展望:总体基本分析的经济预测(2)

根据表22.1所示,就赤字占税收的百分率来说,它由20世纪50年代的0.2 %,稳定增加为2O世纪80年代的2O.5%。在 1992年1月份,2O世纪90年代的平均赤字占税收的23.3%。若由年度的资料观察(表22.2),1947年以来,政府税收增加率的中位数为6.7%(每年),而政府支出增加率的中位数为8.1%(每年)。

假定在截至1995年的五年内,政府会根据44年以来的中位数成长率来增加支出(8.1%)与收入(6.7%),则国会山庄的代表们在 20世纪90年代将支出9.2兆美元,全美国的债务至少增加1.9兆美元。

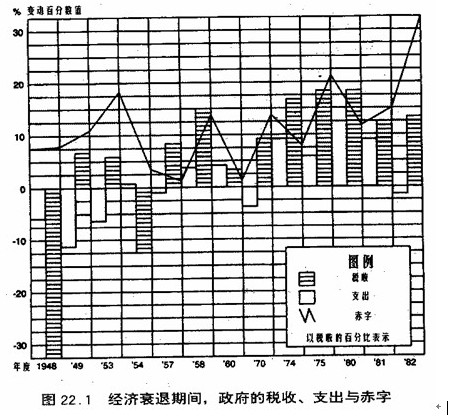

这是一种难以想象的情况,因为除了政府以外,没有任何的个人或机构可以仅凭命令来融通赤字。未来十年内。如果你尝试模仿政府一样举债度日,你根本无法借得需要的资金。经济衰退时,政府的收入与支出都会受到影响,但这些数据并没有考虑经济衰退的因素。情观察图22.1,自从1955年以来,每当经济衰退时,政府收人相对于前一年会减少,支出则会增加。

如果由峰位至谷底来观察经济衰退的期间(根据"国家经济研究局" 的资料),则政府收入在经济衰退年份平均一下降7.8%(相对于前一年份),而政府支出平均增加17.5%。

经济衰退期间,由于国民所得减少,经济活动减缓,所以政府税收也减少。在另一方面,政府的支出会增加,因为人民对于政府社会福利计划的需求增加,而且在凯恩斯学派的经济原则指导下,政府会增加支出以刺激经济活动。

由于上述的事实与我心中的另一些想法,我以下列四种保守的方法预测政府未来的预算:

1.平均赤字。根据《国民所得会计帐》的数据显示,20世纪80年代平均赤字成长为20世纪7O年代的5.7倍。2O世纪70年代与20世纪60年代的数据则分别为12.0与13.8倍。如果我们保守地估计2O世纪90年代的平均赤字仅为2O世纪80年代的3倍.则2O世纪9O年代的每年平均赤字为537O亿美元。

2.收人与交出的第十年平均成上率。假定2O世纪9O年代的收入与支出成长率,是2O世纪6O年代、2O世纪70年代与20世纪8O年代的总平均值,则其收人将成长234%而为21.2兆美元,支出则成长255%而为27.6兆美元。这种情况下,每年平均的赤字为6400亿美元。

3.收入与支出的中位数成长率。假定政府会根据44年以来的中位数成长率来增加支出(8.1%)与收入(6.7%),则99年的赤字将是6720亿美元,而20世纪90年代的每年平均赤字为4160亿美元。在这种方法的估计下,91年与92年的预算赤字分别为2516亿美元与2880亿美元(两者都低于政府的预估数据)。

4.赤字占税收百分率的中位数。假定政府收入按中位数6.7%成长,赤字占税收的百分率则维持在8O年代出现的中位数水准20.4%,90年代平均每年的赤字为371O亿美元。

如果我们取上述四种方法的平均值,则2O世纪9O年代预算赤字平均每年预估为4740亿美元。

这些数据是否切合实际?读者不妨观察我们引用的假设。在每一种方法中,我们都是根据历史的趋势,而且由保守的角度选择数据。我没有引用当前的成长率。我引用的数据包括5O年代与60年代的部分资料,当时的财政政策相对负责。由另一个角度来说,1979年当时的预算约为5000亿美元,而人们担心赤字可能高达25O亿美元至3O0亿美元;如果某人预测1991年的预算为1.32兆美元,而赤字为266O亿美元,他一定被视为是"危言耸听"。然而,统计数据实际上便是如此,处处都显示支出与赤字的成长趋势将继续加速。换言之,我认为我提出的平均赤字预测数据相当切合实际,除非发生一些根本的变化。

由另一个角度分析,赤字支出很可能在2O00年便达到上限,这是根据另一些历史趋势的分析。以1961年至1989年的政府收入对利息支出的比率来进行线性回归分析,结果显示拟合的情况非常理想(参考表22.3)。假定趋势维持不变,则2000年时,政府收人对利息支出的比率将降至1.93,而在2OO5年将成为负值。假定政府收入按过去44年以来的中位数6.7%成长,则2000年的收入为1.972兆美元。现在让我们观察预算结构的可能发展。

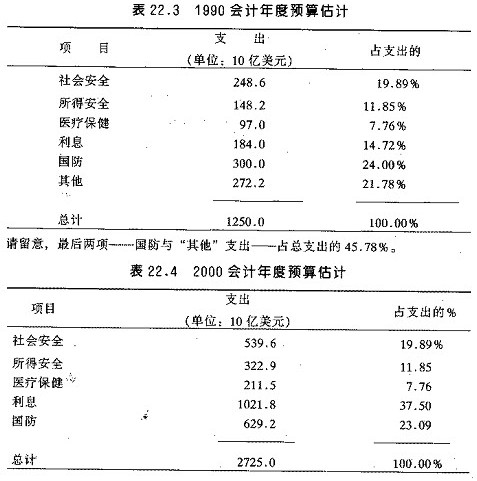

以1990年会计年度来说,预算的估计(显然低估)列示于表22.3。

假定"社会安全"、"所得安全" 与"医疗保健"占收入的百分率都不变,而且收入(1.1兆美元)中支付利息(134O亿美元)的百分率为16.5%,则在2000会计年度的未平衡预算中,支出的情况将如同表22.4所示。

请留意,将有37.5%的预算必须用于清偿公债的利息,而"国防与其他" 的预算必须减少22.69%。换言之,如果目前趋势维持不变,则2000年时,为了支付公债的利息,国会必须大幅删减长久以来的既有支出,而且还必须继续维持庞大的赤字。这是政治上"稳输"的局面,势必进行一些改变。

或许在这种情况发生以前,政府会采取必要对策。撰写本书时,已有相当的人主张减少30 年期公债,以缓和政府的利息支出,并舒缓长期利率的上升压力。这将迫使政府以短期与中期公债来融通,并造成至少两方面重大影响。

第一,这确实可以舒缓利息的负担,但程度相当有限。德国并没有发行3O年期的公债,但以1992年的情况来说,1O年期公债的殖利率至少较美国长期公债高出1.5个基点。另外,节省的利息支出必然会被其他支出抵消。国会有一种"尽情挥霍" 的习惯。如果立法者以正常态度反应,则公债利息的支出将会减少,但政府支出占实质GNP的比率仍会提高,这将导致经济成长的减缓(我们在第四章曾经讨论这方面问题) 更糟者,联邦政府又可以因此而拖延面对财政问题的时间。另外,请留意,长期房屋贷款利率并不会下降,它们会转而钉住其他长期债券,例如:AAA级的公司债。

根据表22.2的观点,利率降低与长期公债的减少,将使政府能够更升高利息支出占收入的比率。负担的利率较低,仅会造成政府借取更多的债务,并延伸政府"举债度日"的时间。政府赤字支出所能延续的时间愈长,整个国家产能的负担也愈重。

第二.政府短期与中期债券的发行将大幅增加,并剥夺企业界在这些市场募集资本的机会,这将造成相当明白的后果。企业界可以转而向长期市场筹措资金,但将被迫负担较高的成本。结果,这又将造成经济成长减缓。

不论政府如何选择融通的方式,草率的支出仅会抵消扩张性货币政策的效果(我不认为货币政策可以继续保持宽松),因为这会造成通货膨胀与美元的贬值,我在下一章将讨论这方面问题。

结论

只要债务得以继续获得清偿,草率的支出便无法改善;就前者来说,历史资料显示,利息支出占税收的 上限大约在30%以下。以身陷超级通货膨胀的拉了美洲国家观察(墨西哥在1982年的利息费用/税收比率为27%, 巴西在1984年为29%),这可以让我们大致了解这种情况顶多可以发展至何种程度。以表5.4来说,你绝对不会看见37%的利息支出,因为在此发生之前,情况必然已经出现变化。

- 上一篇:第21章 政治对于经济循环的影响

- 下一篇:第23章 美元的历史走势与未来发展