第08章 失败可能来自于分析报告未提供的资料(2)

1968年我开始采用这项指标,当时我阅读威廉姆.戈登的一份研究报告,他将200天移动平均的买卖准则运用于1917年至1967年的"道琼工业指数",每年的平均报酬率为18.5%。同时,他的研究报告显示,投资者若在"道氏理论" 对于多头与空头行情的确认日买卖股票.每年的平均报酬率为 18.1%在这份研究报告中,戈登以两个简单的法则决定移动平均的买进与卖出信号;

1.如果200天移动平均线由先前的下降趋势,开始转为平坦或上升,而且价格由下往上穿越均线,代表主要的买进信号(参考图8.3)。

2.如果200天移动平均线由先前的上升趋势.开始转为平坦或下降,而且价格由上往下穿越均线,代表主要的卖出信号(参考图8.4)。

选择个别股票时,如果价格低于移动平均,我绝对不会买进;如果价格高于移动平均,我绝对不会卖出。你只要拿起任何图谱,并采用35周或40周的移动平均线,则你便了解我为何这么做--胜算的问题。

就较短期的移动平均线来说,我仅发现男一组均线。具有一致性的功效,并禁得起时间的考验。它不仅适用于个股与股票指数.也适用于其他许多商品。

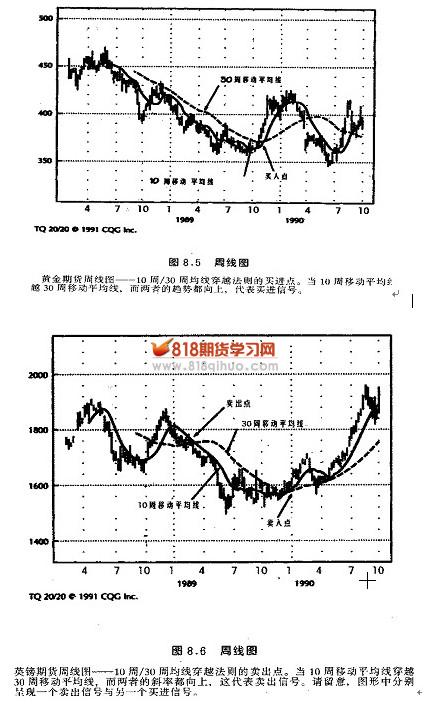

1 当10周移动平均线穿越30周移动平均线,而两者的斜率都向上,并且价格又同时位于两条均线的上方,这代表买进信号(参考图85)。

2.当10周移动平均线穿越30周移动平均线.而两者的斜率都向下,并且价格又同时位于两条均线的下方,这代表卖出信号(参考图86)。

当然,同所有的技术指标一样,这些指标也绝对不是100%的有效。以1989年10月19日的情况来说,如果你仅采用10周/30周均线穿越法则,你势必陷人崩跌的走势中。当你的指标发出卖出信号时,崩盘早就结束了。

在商品期货市场中,并没有明确的法则判断什么期间的移动平均最理想;不同的市场与不同的时间,都需要采用不同期间的均线。例如,作者撰写本文时,200天的期间适用于债券、美元指数与黄金.其他商品则不太适用。

基本上,你必须体认一项事实,就如任何技术分析工具一样,移动平均的效能也会随市场情况的不同而改变。你的时间结构愈短,情况愈是如此。所以,你必须试探不同期间的均线,并寻找一个最理想的期间。当它们不再有效时。你便必须调整。以猪腩来说,我一向来用4周与11周的均线,并以类似10周/30周均线穿越的法则交易。然而,最近,这组均线的信号开始显得迟钝,我可能需要再试探其他的期间了。

运用移动平均线时--或任何其他技术分析工具--最严重的错误便是对它产生一种执着的态度。换言之,你绝对不可以认为自己已经发现"终结所有法则的一项法则"; 这世界上没有这种玩意儿。每一个市场都是处在不断变化的过程中,任何方法若未考虑这项事实,它已经触犯最根本的错误。

在哲学上,我非常不认同"实用主义",但就交易法则而言,我的态度却相当务实。当它不再有效时,你便应该抛弃它。否则,就如同人与人之间的关系一样,它会让你大失所望。我目睹了许多这类情况,这些人都曾经是"华尔街" 最顶尖的交易员。所以,不论你发现任何的技术性方法或指标,万万不可让自己的感情步入其中。

- 上一篇:第07章 创造财富的合机

- 下一篇:第09章 世界真正的运作方式:经济学的基本知识