第一节 套期保值交易(2)

同理,如果在逆转市场进行卖出套期保值,当基差走强时,套期保值将会有盈利。

由此可见,套期保值的效果与单一的某个市场价格的走向和变动幅度没有直接关系,而是与期货市场与现货市场之间的基差变动方向和幅度有关。无论是在正常市场还是逆转市场,当基差走强时,卖出套期保值将会有盈利;基差走弱时,卖出套期保值将会有亏损。

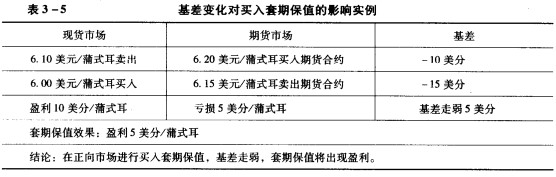

2.买人套期保值的效果与基差变化的关系。

[例3-4]假设一位出口商在3月份签订了一份大豆出口合同,约定以6.10美元/蒲式耳的价格在3个月后出售一批大豆,该出口商在芝加哥期货交易所以6.20美元/蒲式耳的价格买入7月份的大豆期货合约进行买人套期保值。到了6月份,大豆价格下跌至6.00美元/蒲式耳,该出口商在期货市场以6.15美元/蒲式耳的价格将期货合约卖出平仓。

基差变化与套期保值效果的关系见表3-5。

按照相同的道理,如果在正向市场做买入套期保值,当基差走强时,套期保值将会有亏损。

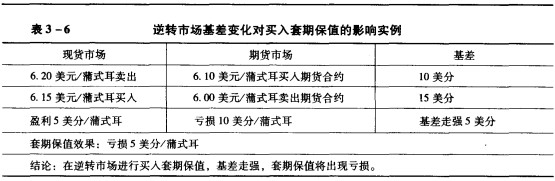

在逆转市场做买入套期保值的例子见表3-6。

同理,如果在逆转市场做买人套期保值,当基差走弱时,套期保值将会有盈利。

由此可见,对于买人套期保值,无论是在正常市场还是逆转市场,当基差走强时,套期保值会出现亏损,当基差走弱时,套期保值会出现盈利。

(四)基差与点价(pricing)交易

点价交易,也称为基差交易(basistrading),是一种特殊的现货交易的方式,是指现货买卖的双方以某一月份的期货价格作为计价基础,加上若干升贴水,即构成现货交易的价格。点价交易从本质上看是一种纯粹的现货交易,交易双方并不需要参与期货交易。但是,从定价的方式来看,点价交易利用了期货价格来为现货交易来定价,因此间接地与期货市场发生关联。目前,在一些大宗商品贸易中,例如大豆、铜、石油等贸易,点价交易已经得到了普遍应用。例如,在大豆的国际贸易中,通常以芝加哥期货交易所的大豆期货价格作为定价的基础价格;在铜精矿和阴极铜的贸易中,通常用伦敦金属交易所或纽约商品交易所的铜期货价格;在国际石油贸易中,利用英国国际石油交易所和纽约商业交易所的原油期货价格作为现货市场的基准价。

之所以使用期货市场的价格为现货交易定价,主要是因为期货价格具有公开性、透明性和权威性的特点。由于期货价格是在期货市场通过集中、公开的竞价形成的,因而能够较好地反映商品价格的变动趋势,价格具有高度的透明性、公开性、权威性。使用大家都公认的、合理的期货价格来定价,可以省去交易者搜寻价格信息、讨价还价的成本,提高交易的效率。

在点价交易中,现货价格等于所选定的期货价格加上一个升贴水。而我们所指的基差是现货价格减去期货价格的差额,因此,升贴水是与基差直接相联系的。影响升贴水的主要因素有:点价所选取的期货合约月份的远近、期货交割地与现货交割地之间的运费以及期货交割商品品质与现货交割品质的差异。在国际大宗商品贸易中,由于点价交易被普遍应用,升贴水的确定也是市场化的,有许多经纪商提供升贴水报价,交易商可以很容易地确定升贴水的水平。

五、套期保值交屬摄作中的技巧

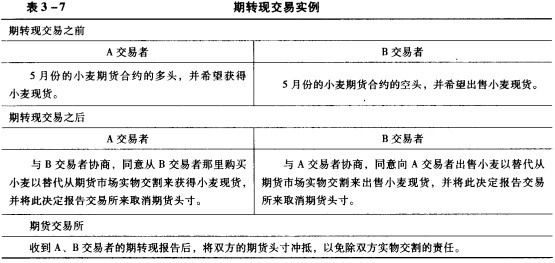

(一)期货转现货交易(exchange-for-physicals,EFP)的应用

1.期货转现货交易的定义与特点。期货转现货交易(简称期转现)是指在期货交易所安排的实物交割期之前,持有方向相反的同一月份合约的交易者通过交易所将持有的期货头寸转换为相应的现货头寸,并按照双方协商的交割条件进行实物交割。期转现交易是除了对冲平仓、实物交割之外的第三种了结期货合约的方式。在国际商品期货市场上,大多数交易所都允许期转现交易。虽然各个交易所对期转现交易的具体规定不同,但基本的内容是相同的。

期转现交易过程如表3-7所示。

期转现交易与期货市场中的实物交割不同。在期货市场的实物交割中,交割的各项规定是由交易所统一确定的,属于集中交易。在期转现交易中,现货买卖是根据交易双方的协商来进行的,交易双方可以根据自己的需要来确定实物交割的细节。

2.期转现交易与套期保值交易结合应用。在对现货交易进行套期保值交易时,恰当地使用期转现交易,可以在完成现货交易的同时实现商品的保值。

[例3-5]—个出口商与客户签订了一项出售大豆现货的远期合约,但是他没有现货库存,为防止到交货时大豆价格上涨,他在芝加哥期货交易所作买人套期保值。某储藏商持有大豆现货,为了防止大豆价格下跌,在芝加哥期货交易所作卖出套期保值,所卖出的合约月份与该出口商相同。该出口商向该储藏商收购大豆现货,并协商进行期转现交易。也就是说,在期货合约到期前,双方向交易所申请期转现交易,出口商通过换取储藏商的空头部位来对冲自己先前持有的多头期货部位,结束套期保值交易;储藏商通过换取出口商的多头部位来对冲自己先前持有的空头期货部位,也结束了套期保值交易。与此同时,交易双方按照协商好的价格、商品品质、交割地点等进行现货商品的交收。

在这个例子中,交易双方将套期保值交易和期转现交易结合在一起,其做法对交易双方都有利。对出口商来说,不仅获得所需要的现货,同时也避免了价格上涨的风险。对储藏商来说,既出售了现货商品,也避免了价格下跌的风险。

(二)调期交易在套期保值交易中的应用

期货调期交易(swaping,又称rolling forward,switch)是指交易者将近期期货部位平仓的同时建立远期期货部位,用远期期货来调换近期期货的交易。套期保值者在面临下列情况时,通常都会采用调期交易方式:

1.由于远期合约尚未交易或交易量太小,只能以近期合约替代。对套期保值者而言,有时需要的保值期时间较长,但很可能远期合约尚未推出,或者合约已经推出但成交量却太小,无法进行交易。这时候,只能采用活跃的近期合约进行替代交易。当近期合约接近交割时间时,一边平仓,一边在后面的合约上建立新的头寸6比如,伦敦金属交易所的期铜交易最活跃的是3月期合约,其含义是交易当日后推3个月,如果套期保值者的保值期是4个月,就必须采用调期交易方式。其做法是现在买卖合约后,一个月后将其平仓,然后再建仓。

2.当现货头寸发生推延时,通过调期交易相应推延套期保值头寸。

[例3-6]某套期保值者持有的3月份玉米期货空头部位即将到期,而他已进行套期保值的玉米现货尚未卖出去,考虑到现货市场上玉米价格太低并预计到5月份玉米期货可能溢价,因此他不想交割3月份玉米期货,而选择调期交易。他买进3月份玉米期货将原有的空头套期保值头寸平仓,同时卖出5月份玉米期货,从而完成以5月份空头部位代替3月份空头头寸的交易。

3.以更理想的基差来持有套期保值头寸。

[例3-7]某一个交易者通过卖出3月份玉米期货合约建立了套期保值空头部位,当时的期货价格高出现货价格30点,也就是说拥有一个基差为30点的套期保值空头部位,但过了一段时间,交易者发现5月份期货合约价格高出现货价格45点,扣除持仓费用5个点之外,要比现有套期保值头寸拥有的基差多出10个点。于是这个交易者将已持有的空头部位期货买入平仓,同时卖出下一个交割月的期货,从而以较远交割月的期货部位替换了原有的期货头寸。从这个例子中可以看到,这个交易者通过调期交易重新建立了具有较好基差的套期保值部位。

- 上一篇:第三章 交易方式和交易工具的应用

- 下一篇:第二节 套利交易