2014-07-19 16:55 来源:818期货学习网

美联储的观察员历来只担心美联储基金利率,可能还有货币供应量。但在2008年,当美联储启动量化宽松策略(在第21章中讨论)时,金融市场不得不扩展他们的观察范围来确定美联储的政策是否致力于改善信贷市场。事实上,美联储也改变了其在信贷市场的观察内容,以此来确定新增信贷——或者其他一些措施——在舒缓信贷市场方面是有必要的。

使信贷市场稳定的一项关键措施就是放贷的意愿。这就是所谓的TED利差(泰德价差)。TED利差是国债欧洲美元的缩写。当美联储处于量化宽松模式时,你不得不观察TED利差来判断美联储的政策是否有效。

TED利差一开始是欧洲美元的收益与等价国库券收益的差值,二者都是3个月到期。如今,TED利差是3个月以美元订价的LIBOR利率和3个月国库券之间的差异。LIBOR是指伦敦银行同业拆息,它是银行从伦敦货币批发市场的其他银行借得无担保资金时的利率。无抵押贷款主要是通过银行同业间存款证的发放而获得的。伦敦银行同业拆息是伦敦的16种不同的银行向彼此收费来借钱的日平均利率。但这种利率也反映了美国和全世界的信贷市场的状况。

但你不必过于担心这些细节。重点是,国库券是一种安全的投资,而伦敦银行同业拆息率是为了在信贷市场的一个重要环节进行高风险投资。因此泰德价差是非常,非常安全的投资和较为冒险但典型的商业贷款间的收益差距。在经济上,泰德价差被看做是贷款风险的“ 晴雨表” 。当贷方认为拖欠的风险增加,他们提高伦敦银行同业拆息率。伦敦银行同业拆息率的升高也反映了紧缩或较少的可用贷款。

下面总结了高的泰德价差和低的泰德价差关于信贷市场告诉你什么。

· 泰德价差高表示信贷市场对于贷款是紧张,并在收取保险费用。

· 泰德价差低表明信贷市场对经济状况感觉良好,并愿意在不收取较高利率的情况下借出贷款。

资料来源:彭博新闻社。

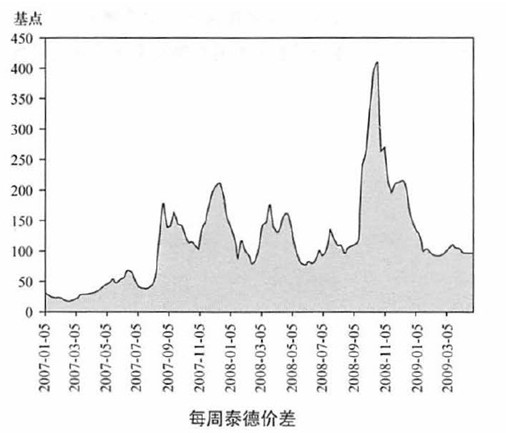

从长远来看,泰德价差通常浮动于30~50基点。从下列泰德价差周表中你可以看出,泰德价差在2008年年末达到历史新高。2008年10月10日,日泰德价差(未显示)实际上达到了465个基点(但当周平均较低)。出现这种暴增的原因是股票市场的暴跌,贷方担心衰退会致使最糟糕的发生。当泰德价差高时,美联储通常会对信贷市场进行干预。当泰德价差暴增时,通常需要美联储为信贷市场注入流动性。

你从哪儿可以找到泰德价差的数据?真高兴你提出来了!在经济网(Economagic.com )上你能以非常低的价格购买到伦敦银行同业拆息率的历史数据。如上所述,3个月短期国债可以在美联储的H.15日报告中找到。伦敦银行同业拆息率发布在彭博网站上,网址为:

www.bloomberg.com/markets/rateνkeyrates.html.

你至少要知道

·联邦基金期货市场是一种了解专业交易者如何看待美联储货币政策走向的一种简单方法。

· 其实联邦基金利率告诉我们美联储在通货膨胀上是宽松还是收紧。

· 泰德价差是投资者在信贷市场愿意贷款的指示器一美联储通过观察泰德价差来了解他们是否需要增加更多流动性。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1