2017-03-30 22:12 来源:818期货学习网

特朗普当选为美国总统,并没有改变世界原油价格短期风险在下面,中长期风险在上面的这一价格移动模式。

对于本栏目 ”期权漫谈”第二讲 “活用期权平价公式”,有些读者表示没有完全理解,下面用一个实际战例再做一次说明。

比例看跌期权套利(RatioPuts Spread) 适用数目不相等的看跌期权,可以是二对一、三对一或者二对五,在特定的市场条件下,建成组合,谋取利润。

二对一看跌期权套利头寸

我们这里准备建立一个明年6月二对一 WTI原油看跌期权套利头寸。

建立这一个WTI 原油比例看跌期权套利 (RatioPuts Spread) 先决条件如下:

1.原油价格下行风险有限,但主要风险是在上行。

2.明年的原油价格仍然在窄幅内波动。

3.中长期原油期权隐含波动率继续下跌或者保持不变。

具体操作:

假定我们卖出两个明年6月份协定价格为50美元的 WTI 看跌期权,同时买进明年6月份协定价格为60美元的一个看跌期权,这是典型的教科书二对一比例看跌期权套利。

但是由于我们要买的协定价格为60美元的看跌期权,是一个深度实值期权 (Deepin the money option) 流动性非常不好,我们只有借助于期权平价公式来解决这一交易上的问题。

具体做法有两种。

第一,卖出协定价格为50美元的跨市套利 (SellStraddle),同时买进价定价格为60美元的看涨期权。

第二,卖出两个协定价格为50美元的看跌期权,卖出6月份的原油期货,同时买进明年6月份60美元的协定价格的看涨期权。

上述两个头寸都用期权平价公式,用两种不同的办法,解决了非常不流通的明年6月协定价格60美元的看跌期权问题。具体期权平价公式等式两边如何变换,留给大家回家后自己考虑。

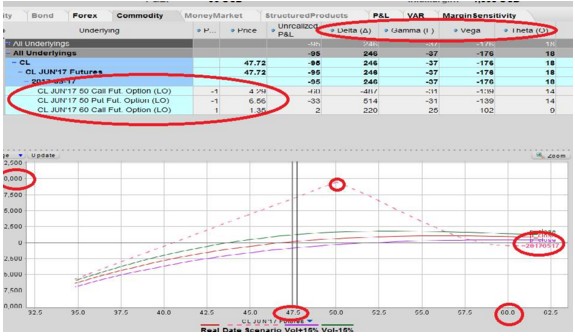

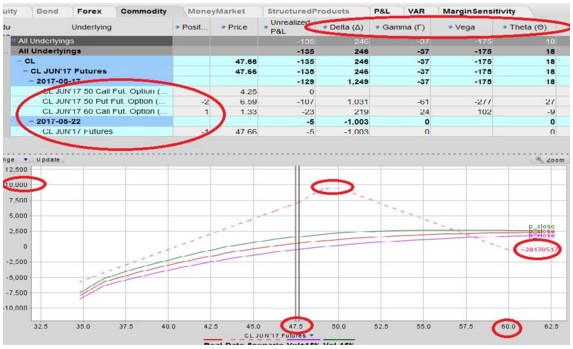

现在请看了上面两张图的左上方,在红色的圆圈之内的头寸是不一样的。

现在再看上面两张图的右上方,但是两个不同头寸的希腊值结果几乎是一模一样的。

现在再看两张图的下方:头寸的损益也是一模一样的。

这就是期权平价公式可以给我们带来的好处:交易的灵活性、头寸的可取代性。

这一个头寸的特点是,如果原油价格在 2017年 6月份期权到期日停留在60美元以上,这一头寸没有任何风险。

最后再仔细观察一下两张图的右上方的希腊值风险,如果投资者在将来 WTI原油市场不断变化中需要对冲这一头寸,上述希腊值将是对冲变化的依据。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1