2015-08-16 16:08 来源:818期货学习网

2014年年末以来,A股牛气冲天,以沪深300股指为例,即使近期有所回调,截至2015年6月19日收盘,沪深300股指已较去年同期上涨118%,报收4637.05点。对于目前价位,大部分投资者认为还有可观的获利空间,但若继续持有,鉴于已经积累相当涨幅,短期内也已陷入回调,而回调深度以及时间都是未知数;若选择平仓,落袋为安,又很可能痛失未来大涨行情,令投资者陷入两难境地。

卖空认沽期权

可喜的是,随着上证50ETF期权的成功上市,利用期权应对当下的行情,是一个值得尝试的方法。笔者在此推荐的策略是裸卖空虚值认沽期权。该策略是指单独卖空虚值认沽期权,而不做任何保护性措施。

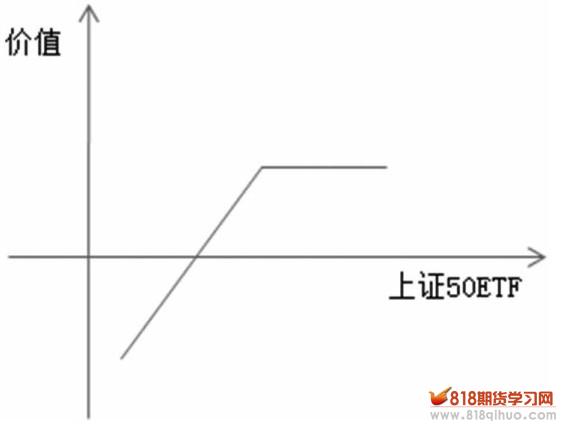

图为裸卖空认沽期权损益

由上图可知,随着上证50ETF价格的上涨,头寸不断获利,最大收益为期权权利金。损益图上的转折点所对应的上证50ETF价位正好是执行价格。我们卖出的是虚值认沽期权,其执行价格在初始阶段便低于上证50ETF现价,因此即使50ETF没有波动,随着时间的推移,头寸也可获利,这主要是利用了期权的时间价值衰减特性,即随着时间的流逝,期权不断贬值,只要在到期日期权保持虚值状态(标的价格高于执行价格),投资者便可获得全部权利金;若期权为实值状态(标的价格低于执行价格),同样是一件好事,投资者在获得全部权利金的同时,通过期权被动行权还可获得相应数量的50ETF份额,满足了投资者购入标的资产的需求。

举例:假设投资者长期看好股市,但目前上证50ETF的2.8元价位进场太危险,投资者认为2.5元价位进场相对安全,他可以0.065元的价格,卖空一手9月份到期,执行价格为2.5元的上证50ETF认沽期权,共得到权利金650元。后期价格上涨,虽然没有享受到上涨带来的丰厚收益,但轻松得到650元权利金;若后期价格下跌,但没有跌破2.5元的执行价格,投资者依然可以得到650元权利金;若后期价格跌破2.5元的执行价格,投资者依然可以得到650元权利金,同时在到期日期权被执行转换为10000份上证50ETF,价位2.5元,虽然投资者可能处于浮亏状况,但是在理想点位拥有股指ETF份额,符合投资者长期看好大盘走势的观点。

在牛市背景下,投资者可以连续采用该方法,不断获得权利金,即使遇到回调行情,期权行权后转换为ETF份额,后期还能够享受价格上涨带来的利润,岂不是两全其美?

巴菲特的实践

该方法简单易用,股神巴菲特早在1993年便在可口可乐股票上应用该方法,1993年4月,巴菲特以1.5美元的权利金卖出500万份当年12月17日为到期日、执行价为35美元的认沽期权,当时可口可乐的市价是40美元左右。对巴菲特而言,若1993年12月17日可口可乐的价格在35美元以上,那么期权到期作废,巴菲特可以白拿之前收到的750万美元(1.5美元×500万份)权利金;但若届时股价低于35美元,巴菲特就必须按照35美元买入500万股可口可乐,因为之前收取了1.5美元期权金的原因,所以只有当可口可乐跌破33.5美元时巴菲特才真正亏损。

对巴菲特而言,本来就有不断增持可口可乐的意愿。若可口可乐不跌,那么白赚点期权金也是好的;但是若大跌,那么期权金等于市场补贴你1.5美元去买入可口可乐,同样也是好的。对于一个长期投资者而言,这就成为上涨下跌两相宜的投资方法了。

最后必须重申,应用该方法的前提是看好后市,愿意长期持有标的资产,否则标的资产持续下跌,将产生极大风险。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1