在赌博与投资中 “逃命”与“活命”的故事(3)

历史没有如果。

利弗莫尔已如流星划过,也许他早生了几十年。

资金管理和风险控制的理论在50年代才开始成型。

凯利公式指出:赢面大、波动性小的游戏可以押较大赌注。 那么如何量化“赢面大,波动性小”呢? 与凯利同时代的一位学者提出了一个著名的指标。

夏普比率

评估投资机会的优劣应该从收益期望和风险两方面综合考虑。如何量化这一思想呢? 1950年代,有人提出用回报期望和波动性的比例作为衡量投资机会的指标。1966年,学者夏普(William Sharpe)在此基础上提出了著名的夏普比率(Sharpe Ratio):

夏普比率多高才算“好”呢?

我们来看一个实际的例子:美国股市的长期年平均回报率约为10%,波动性约为16%,无风险利率约为3.5%,因此夏普比率约为0.4(来源:维基百科)。 翻译成白话就是:投资美股指数的年均回报率约比无风险利率高6.5%,但平均6年中有1年的回报率低于 -6%(1倍标差之外)。

对于长线投资的散户而言,投资美股的风险/回报还算说的过去。 如果是对冲基金经理,这样的夏普比率就太低了:假设你的目标是20%年回报率,就必需用2.5倍杠杆(回报期望 = 2.5*10% - 1.5*3.5% ≈ 20%),也就意味着平均6年中有1年的回报率将低于2.5*(10% - 16%)- 1.5*3.5% = -20%。你赔了超过20%,客户大概就要跑光了。

一般说来,夏普比率超过1才是“好游戏”。这种机会在“简单投资”中并不多见,因此职业投资者常常利用对冲手段“改造”投资游戏,提高夏普比率。《乱世华尔街》中多次提到,对冲与杠杆是一对孪生姐妹,两者往往配合使用,说得就是这个原理。

例如,你发明了一种方法,用各种资产相互对冲得到夏普比率为2的投资机会,那你就可以大胆加杠杆(数学好的同学们可以自己计算赔钱的概率),投资者大概要追着给你的对冲基金投钱了。

但对冲+杠杆的投资方法通常有个“练门”:需要借很多钱,对流动性要求高,因此遇到突发性危机往往会出问题,《乱世华尔街》中就分析过LTCM和高盛Global Alpha基金的例子。

关于夏普比例的补充说明

谈到夏普比率,问题主要集中在几个方面:

夏普比率假设投资回报符合正态分布(见下图)。 从数学上说,大量独立随机事件之和一般符合正态分布。 例如不停地扔硬币,正面为1,反面为-1,大量重复后结果之和就符合正态分布。 前面的博客提到过,学术界流行“有效市场理论”:股市每一步运动方向都是独立随机的,相当于不断“扔硬币”,最后回报率当然就符合正态分布。 再讲下去就是数量金融的基础课《随机过程》了,就此打住。

正态分布的假设虽不完美,但不失为理解问题的基本框架。 下图显示了正态分布的概率数值。 例如,回报率在0倍到0.5倍标准差之间的概率为19.1%(图中绿色部分)。

同理,回报率低于-1倍标准差(图中橙色部分)的概率约为16%。应用于美国股市(回报率中值10%,标准差16%),年回报率低于-1倍标准差,即10% - 16% = -6%的可能性约为1/6。“平均6年中有1年的回报率低于 -6%”就是这么估算出来的。

当然有。 正态分布的假设就不完美。 实际上,股市运动不完全“独立随机”,否则我们就不需要费心研究什么规律了。例如在金融危机中,股市运动有很强的序列相关性(serial correlation),即所谓“趋势”,导致实际的股市回报有“肥尾”现象,就是说“跑到极端位置”的可能性高于正态分布的估计。

另外,夏普比率中的“无风险回报率”r是个模糊的概念,投资者的融资成本也不是r。 再有,波动性的测算也并非简单问题。 其他不一一介绍了,已有N多学术论文讨论夏普比率的局限性及改进方案。

主要是思维上的启示:投资不能只看回报率,还要看担多少风险。 下次再有人告诉您“我过去三年平均回报30%!”的时候,您可以“弱弱”地问一句:“波动性多大?”。 下篇博客中,我们来看一个对冲基金的真实例子。

对冲基金业绩的分析实例

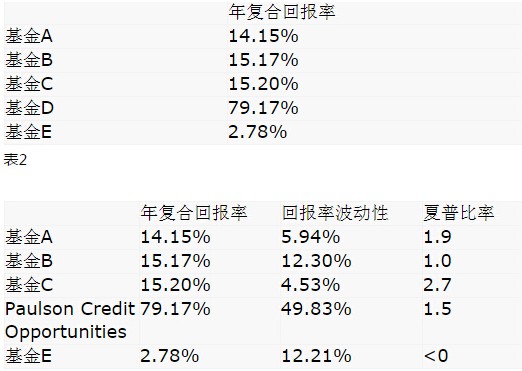

评估投资绩效不能只看回报率,还要考虑风险因素。 现在我们就来看一个对冲基金的实际例子。 下表是几个知名大型对冲基金的平均年回报率(资料来源:汇丰银行研究报告)。 这些基金管理资产均在10亿美元以上,开业时间均在5年以上。 您会把钱投给哪家基金呢?

从波动性和夏普比率的角度一分析,情况有点复杂了。 基金C回报率虽然只有15%,但波动性不到5%,因此夏普比率高达2.7,竟比保尔森基金的1.5高出近一倍! 换言之,基金C的波动性只有保尔森基金波动性的十分之一,假设投资者只愿意承担固定的波动性风险,那么他可以投资1元在保尔森基金或10元在基金C,风险都差不多,而投资基金C的总回报更高!

基金C是Millennium Intl Ltd(千禧年基金),对冲基金业界的常青树,旗下经理中曾有若干华裔高手。 站在投资者角度,到底是选“赚得狠”的保尔森基金,还是选“赚得稳”的千禧年基金,还真有点难以取舍。 另外,基金A和基金B的夏普比率都明显高于美国股市的0.4,也是不错的投资选项。 而基金E的回报率竟低于无风险利率,“境界”太低了。

现在更有意思了,基金A(Bluecrest Capital)的最大跌幅只有不到5%,而且发生在2003年。该基金在2007-2008年的大危机中竟然避免了重大损失,相当有吸引力。Bluecrest 和千禧年都属于“赚得稳”类型,都躲掉了次贷危机,两者似乎难分伯仲。

它们和保尔森基金相比,可谓春兰秋菊、各擅胜场,因此三支基金都是机构投资者青睐的对象,管理资金分别达到86亿美元,100亿美元和63亿美元。看来人家能“做大”是有道理的。(注:不少“名牌”基金为保持回报率,已不再接收新投资。)

伦敦交易员在此强烈推荐大家看看渔阳兄的《乱世华尔街》,需要电子版的朋友请留一个邮箱,但建议大家购买正版支持作者(版税虽不多但一表心意)。

- 上一篇:交易中的操作规则如何设定

- 下一篇:期货投资知行合一难在哪儿?