2014-10-08 20:48 来源:818期货学习网

进场和出场与位置分析的关系明显,这是表面的一层关系,深层关系则是仓位管理与位置分析的关系。仓位管理是围绕两率(胜算率和风险回报率)展开的,而位置分析的根本对象就是两率,表面上看起来位置分析就是在找R~S,其实是在找恰当的风险回报率和胜算率结构。胜算率和风险报酬率构成了交易的期望值,这个期望值可以说统率了整个交易流程。交易流程和手段中什么可以废除,什么需要保留,都是期望值说了算。

在主流的仓位管理理论中,期权这种产品本身就体现了一种高效率的期望值实现思路,这就是“截短亏损,让利润奔腾”(其实,在震荡走势中“利润最大化”的提法比“让利润奔腾”更具指导性)。请看图13-20,利润最大化和风险最小化应该是其中的两大主题,R/S提供了实现这两大主题的基础,这个图中的进场方式是见位进场,如果换成破位进场,道理还是一样的。仓位管理的目的是通过进场和出场(减仓、平仓和移动后位出场点)来调整仓位的总体风险和潜在收益,以便与市场当下走势提供的风险回报率和胜算率水平一致。这里需要注意的是,仓位管理的手段不光是“加减进出”,还包括“移动出场点和进场点”。

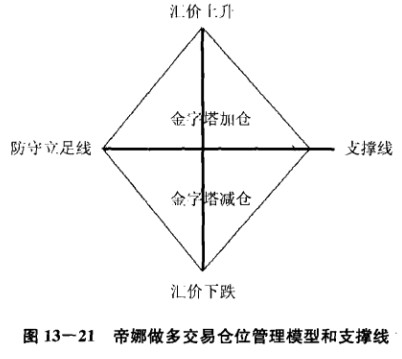

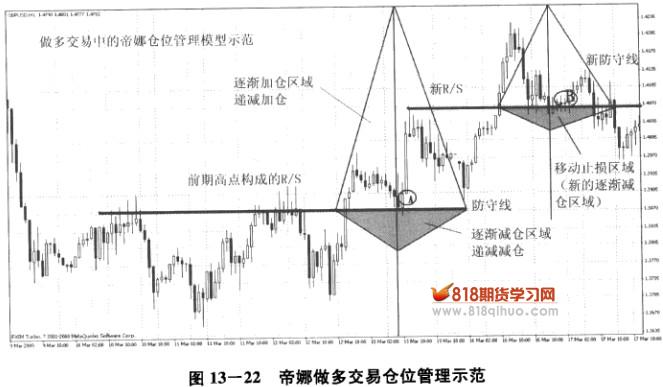

微调仓位是仓位管理中需要注意的一个原则,因为微调仓位既符合市场发展的特点,也符合人类的心理特点。行情的发展不光是我们眼睛看到的价格的变化,更重要的是深层的期望值结构变化,也就是两率变化,这种变化在一个时间段内不可能发生180度的大转变,如果我们全仓进出则违背了这一特点,复合式头寸减轻了我们犯错的成本。另外,人类的心理特点也很难适应仓位的重大变化,一个广为人知的现实是股票被套的人很难接受全仓卖出,但是对分仓卖出却容易接受得多。下面我们看一下一个合理的仓位管理模型,这就是帝娜做多交易仓位管理模型,如图13-21所示,这个模型暗含了主流假设(单边趋势),随着汇价上升,胜算率和风险报酬率并不下降反而上升,随着行惰的发展应该金字塔加仓,当汇价跌破支撑线的时候就应该进行金字塔减仓。关于做多交易中的仓位管理实例,可以参考图12-22所示的美元兑日元交易仓位管理示范。做空交易的仓位管理模型如图12-23所示,具体的仓位管理实例则如图12-24所示

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1