2018-08-22 23:06 来源:818期货学习网

波动率,驾驭它就能成功狩猎,被它驾驭就九死一生。

随着学习和交易期权的深入,大家会发现波动率越来越重要。波动率是影响期权价格的最重要因素,也直接影响我们能否通过期权交易获利。

交易期权的朋友,一定遇到过方向做对了,但是期权价格没有涨;有时候方向做错了,但是期权不会亏损。这背后就是波动率在影响期权价格,让刚刚接触学习的投资者觉得期权很复杂,很难,其实花几分钟时间也就清楚了。我尽量用大白话来和大家说说波动率。

许多投资者觉得期权很神秘,很难,风险很大,这些都是潜意识里的误区。交易期权无非搞清楚三个东西:方向、时间、波动率。

方向,很好理解,无论你做股票还是期货,成功研判投资标的方向你才赚钱。做期权也是一样,无论什么期权策略,都是基于你对标的物的方向预期做出的。比如豆粕期权,你必须精准把握豆粕行情走势及行情启动节点,你才能交易期权。有次和期货界前辈聊天,他提到只有先会做期货,才能做期权,不经意的一句话,道出了期权交易的真谛。

时间,也是很容易理解,期权这个工具是有时间成本,这点有区别于股票、期货。时间越长,期权的成本越高。如何选择合理的时间,那又是回到你对标的物行情的研判上。

波动率,这个大家有些陌生,但也不难理解。波动率是标的物价格的波动程度,是对标的收益率不确定性的衡量。波动率越高,标的物价格的波动越剧烈,资产收益率的不确定性就越强。因此,波动率也就成了期权的定价中的关键。

波动率就好比股票市盈率,市盈率高的股票,波动一定大,创业板的小股票波动一定大于大盘蓝筹股。所以,小股票的期权价格远高于大股票的期权价格。在合理的波动率下交易期权是获利的前提。

我们交易期权看的波动率,是指隐含波动率。历史波动率,是表明过往资产价格的变化幅度;隐含波动率是基于历史波动率推导出来的,是人们对未来价格波动的预期。

所有标的资产的波动率都是不一样的,这是标的波动属性决定的,上证50指数的价格波动一定小于小盘股的价格波动,那么上证50ETF期权波动率一定小于小盘股的波动率。正常的资产价格变化情况下,一个标的物的波动率是相对稳定的,也就是说期权的价格是合理的。

但是市场是有情绪的,资产价格的运行,也就是行情,会急涨急跌,这就会导致隐含波动率短时间内大涨。作为买方,在波动率大涨的情况下交易是极容易亏钱的。

在今年年初,上证指数短时间内暴跌,从1月29日的3587点跌到2月9日的3129点,十一个交易日内跌了500点,很多人买认沽期权做空。但在2月9号这一天,指数是跌了,很多人方向对了,但是认沽期权还是亏钱。这就是典型的例子:看对了方向亏了钱。

记住:波动率是会回归的。市场有情绪,人也有情绪,亢奋的情绪是短暂的。人在有情绪下的决定往往是不理智的。世间万物都是相通的,这就是天道吧。

那么我们怎么判断一个标的物波动率是否高了还是低了?通俗一点,我们去夜市买衣服,老板给出一个价格,你肯定会砍价,因为你大概知道夜市衣服的价格,只有价格性价比高,你才会买下。你怎么知道衣服的合理价格?这就是你的经验了,通过材质面料和做工,货比三家,比较过往购买价格来得出。波动率也是一样的,比如原来豆粕期权的波动率是15%,突然一下涨到25%,这个时候就不能用期权交易了,性价比不高了。

举例:波动率的影响

标的方向判断正确不一定能获利

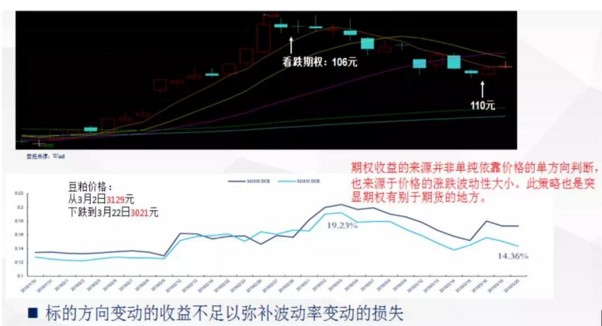

豆粕1805价格:从3月2日3129元,下跌到3月22日3021元。在3月2日买入认沽期权,价格106元,豆粕价格下跌了108元,可是期权价格只变化了4元。为什么会这样?波动率回归了。波动率从19.23%回归到了正常的14.36%,这就是典型的波动率回归的例子。标的方向变动的收益不足以弥补波动率变动的损失。

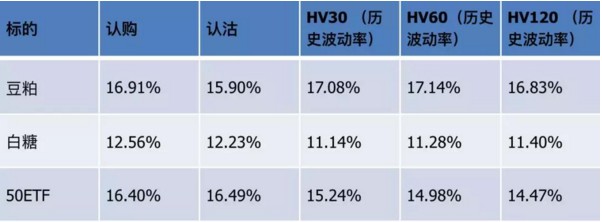

通过例子我们就知道波动率对期权交易的重要性了。我经常和人提起,波动率就是我们交易期权的天气预报,出门前一定要查一查天气预报,下雨了就在家待着。隐含波动率(IV)哪里可以查到?我们经常用的快期V3版本可以看商品期权的波动率;咏春Pro可以查场内所有期权的IV。下图是正常波动率参考值:

那么怎么驾驭隐含波动率呢?作为买方,我们一定要知道标的物在正常情况下的隐含波动率,比如豆粕期权,大部分情况下是16%;白糖期权12%;50ETF期权15%。当波动率接近或者低于正常,结合标的行情的启动节点,我们就可以买入期权。假如波动率大涨,是非常不利于买方的,这时候有利于卖方。但我不建议个人投资者参与卖方。

再看一个实际的例子,豆粕期权,在今年年初的时候,豆粕经历了一波半年的横盘行情,期权波动率只有13%左右,这就导致期权费非常便宜。豆粕1809,3000元看涨期权报价才42元左右,当时我们买了大量看涨期权。

这个交易逻辑在于我们首先研判豆粕行情会启动,当时南美阿根廷天气有干旱迹象;然后豆粕期权波动率低于正常水平,这个时候应该首先选择期权而不是期货,买入期权最大亏损才42元,但是期货随便一天的波动都不止42个点。一旦行情启动我们赚两部分的收益,趋势和波动率上涨的钱。

哪怕行情判断错误了,我们买的期权是8月7日才到期,时间价值损耗不大,盈亏比是非常划算的。果然豆粕行情启动,我们在期权接近300元附近了结了部分期权头寸,并换成了期货头寸。为什么换成期货头寸呢?波动率快速上涨到25%,权利金过高,这个时候就不能交易期权了。

接下来,波动率回归后,由于贸易战这个事件,我们再次使用期权交易,基于对事件的解读和对期权的深刻理解,今年我们大部分收益来自期权,我们以低仓位获得可观的收益。

波动率,能驾驭它就能成功狩猎,被它驾驭就九死一生。假如出门不看天气预报,会被淋成落汤鸡,特别是今年的豆粕期权和50ETF期权,来回波动巨大。未来可以预见的是白糖看涨期权也会有巨大的行情,那么就在于时间节点的把握和工具的使用了。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1