2016-05-09 19:44 来源:818期货学习网

期权可以通过IV(隐含波动率)上升带来收益

期权还有不少优点,在价格上涨时买入期权就可以直接获得好处,因为期权有隐含波动率的性质,意味着如果最近价格上涨的速度比较快,除了可以通过价差获利,还可以通过隐含波动率的上升来获利。期权的价格是根据隐含波动率变化的,当市场预计未来的价格会变得更动荡,期权就会变得更值钱。以前有一个例子,在次贷危机发生之前,有人买了大量的股市看涨期权,次贷危机之后,股市暴跌,他预计自己的损失会非常惨重,最后他却发现自己的损失并不多,因为标的资产的价格离执行价越来越远,但是整个期权市场的隐含波动率却上升非常高,所以期权损失并没有想象的那么多。期权可以作为一个很好的投机工具,但是期权所有给我们形成的交易优势都是有代价的,因为市场并不存在免费的午餐,免费的午餐一定来自于一些定价错误,偶尔是看得见的,但长期来看,它只是一种代偿效应。任何期权的组合都是这样的,我们没有办法在期权组合上占到任何便宜,只能放弃一些权益来获得另外一些权益,放弃那些我们认为并不可能会发生的情况,然后去赚取那些我们认为是风险转换的权益。完全占便宜的期权交易策略可以在波动率曲面和期限结构上寻找,这些占便宜的期权交易策略往往是因为别人做错形成的,期权合约本身是没有这样的漏洞的。

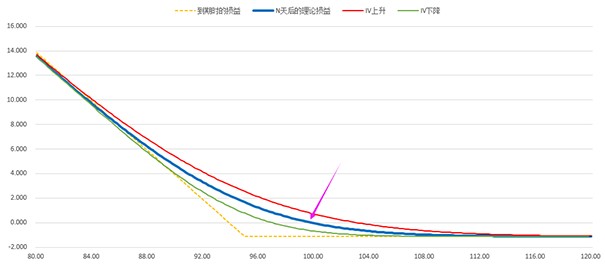

Long Put(买认沽)——强力做空

强力做空时我们可以买入看跌期权,看跌期权可以作为做空工具,它与看涨期权是反过来的,我们有权利在某一个价格卖出和买入,但没有义务一定要卖出的。期权是单方面的,“期”指未来,“权”指权利,“期货”指未来的货物,承担着双方的责任,但期权只有单边的责任,买的是纯权利,没有义务,看涨期权和看跌期权都是这样的性质。如果价格暴跌,这时候卖出,就赚钱了,如果价格上涨,我们有权利卖出,但也可以选择不行权,这样我们的损失就非常有限,只损失期权费。如果我们强力做多,比如我现在看好铁矿石期货,我建立了大量的铁矿石多头头寸,但我又害怕铁矿石暴跌,所以我就买入铁矿石看跌期权。一旦铁矿石暴涨了,期货多头头寸获益了,我买的看跌期权可以选择不行使权力,只损失期权费,而且损失的期权费与暴涨获利相比,是完全不值一提的。一旦铁矿石没有继续上涨,我的多头头寸损失因为有看跌期权兜住,所以并没有亏损多少资金,而且我还极有可能在迅速下跌的过程中因为隐含波动率的上升,使短期内我的整个头寸盈利,这时候我再退出市场会更加好一点。也就是说,即使我做错了,我不但退出了,而且还小幅盈利。

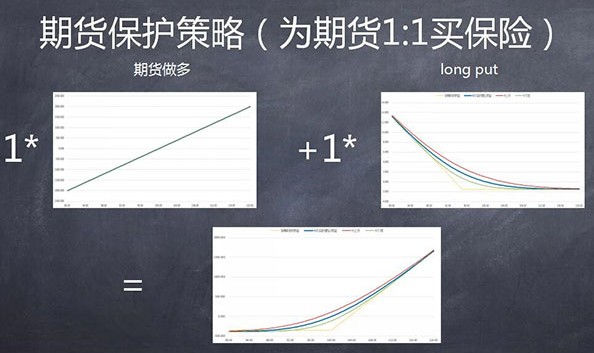

期货保护策略

最简单的期权组合策略是1比1买保险策略,我们做多,然后再加入一个完全一模一样的看跌期权,最后形成保护策略。价格上涨能赚很多钱,价格暴跌,亏损也会相当有限,我们可以在期货上挣钱,在期权上保护,或者方向做反了,我们也可能在期权的隐含波动率上赚一些钱。

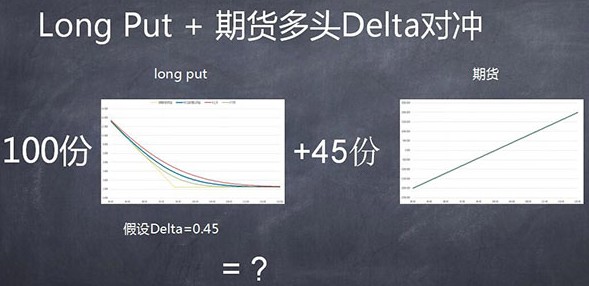

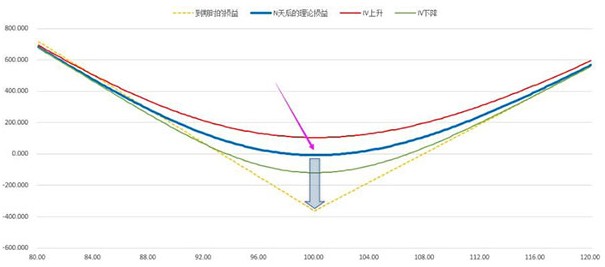

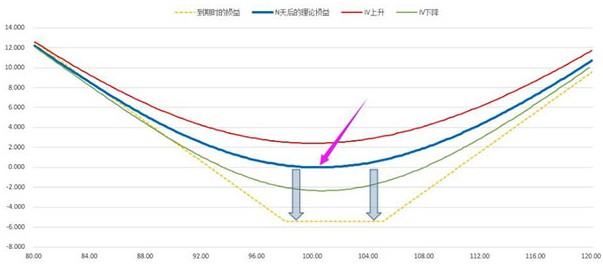

Long Put + 期货多头Delta对冲

这个组合方法叫Delta对冲,Delta的意思是指现货动1块钱,相应的期权变化多少钱。如果Delta是0.45,买入期权后,买入0.45份期货相对应,将它们拼起来就可以了,就会形成如上图的效果。资产价格的涨跌对该策略的意义并不大,但波动率的涨跌对该策略的意义很大,一旦资产价格变动,图中的蓝线就会变得非常大,这样我们就实现了一个比较有意思的效果,与时间赛跑。在短时间内资产价格有比较大波动的时候,我们会获益,如果长时间资产价格不动,我们就会损失。就如我刚才所说,期权给大家带来的好处不是免费的,是以时间为代价的。交易对手方就完全相反,时间给他带来了很好的收益,但他要面临资产价格剧烈波动的风险,但好在全世界的资产价格不会一起波动,作为保险公司,可以长期的建立一个非常大的组合头寸。当然也有例外,经济危机的时候,大量基金会爆仓,因为金融市场与现实世界不一样,如果现实世界没有大量的战争,人口就不会迅速凋零,死亡率就会比较符合正态分布的。而金融市场有连带效应,一旦流动性发生枯竭,可能每个地方都遭殃,所以这是期权卖方的一个风险。每过5~7年,期权的卖方都会淘汰一大批,如果动荡一些,3~5年就会淘汰一批。当然,也没有这么悲观,卖出对于投机者来说也是有好处的,并不是说所有卖方都是做市商、保险公司或机构,投机者也是可以卖的。卖方的收益是非常有限的,但卖方的损失却是无限的,听上去是一个不太靠谱的交易,其实并不是这样的,市场一定有买有卖,只有双方都认可风险收益比才会实现成交。

Short Put(卖认沽)

卖出期权其实是一种很好的逢低做多,并且赚取时间价差的办法,就如我刚才有说过,期权给我们带来的单边好处不是免费的,是以时间为代价换取的,这个时间代价必然有人收取,如果我们现在看多,并且认为市场会继续震荡,会反向,那么我们就可以以卖出看跌期权的方式逢低做多。看跌期权指我们有权在某个价位和某个时间点卖出,交易对手承诺在某个价位买入,但交易对手就能实现我们能因某个价位卖出吗?我们挂限价单的时候,实际上是对市场做了一个承诺,比如资产价格为100元,我挂了一个买单96元的限价单,意味着到96元我就买入。卖出看跌期权也是同样的,以执行价为96元的看跌期权的买方,意味着有权利以96的价格卖出,我们作为它的承保方,就意味着我们有义务在96元的位置买入。我们挂限价单的时候,就是免费的在向市场做出承诺,如果我们卖出一个看跌期权,事实上是我们在履行承诺的基础上收了一笔钱,而且这个钱并不少。

这是上证50ETF期权,我们设立一道黄线,黄线是我们的限价买入,可以看到它触底过一次,如果只是单纯的设了一个限价单,就是免费的在向市场做出一个承诺,到了这个价位我们就要买入。如果是以Short Put的方式,即卖出一张看跌期权的方式去做承诺,那么每天我们都在收钱,它会有3种效果,第一种效果是价格直接涨上去,我们放置限价单,意味着什么也没有成交,与观望者没有任何区别。第二种效果是价格迅速下跌,到了我们想要的价位,作为Short Put一方,我们获得了多头头寸,并且收取了期权费。如果价格到了,同样两者都获得了多头头寸,但Short Put方不但实现了交易目标,而且还收取了一笔期权费。第三种效果是如果价格一直盘着,没有大涨也没有大跌,作为一个设置限价单的人而言,依然什么都没有做到,但作为期权的卖出方,每天都收取不菲的时间价值。所以任何事情都是有代偿的,并没有绝对的划算或不划算,如果有绝对的划算,价格就会往划算的那一方增长。

铁矿石期权刚推出的时候,国内有很多期权做市商的报价比较低,因为钢厂都在抱怨期权费太贵,期权做市商就把价格下调了,最后那些期权做市商就不见了,大家都赔得很惨。期权的定价是有道理的,没有贵与便宜之说的。反过来也一样,如果我们要逢高做空,比如我们认为现在黑色系期货已经上涨到不理性的程度了,它再往上涨,我就要想办法做空。第一个办法是挂高价格的限价单,涨到某一个价格就做空。第二个办法是卖出一张看涨期权,分三种情况,第一种情况是价格直接下跌,对于设置限价单的交易员来说,什么也没有获取,作为看涨期权的卖出方,整个期权费是赚到手的。第二种情况是价格盼到了,限价单成交了,你获得一个空头头寸,而我们作为看涨期权的卖出方,同样也获得了一个空头头寸,同时我们还收取了期权管理费。第三种情况是一直在盘着,你每天赚取时间价值,三种情况都是有利的,但不是一个完美的策略,意味着如果你方向看错,你会和普通的空头一样死得很惨,作为Short Put一方,它不是一个Perfect strategy。

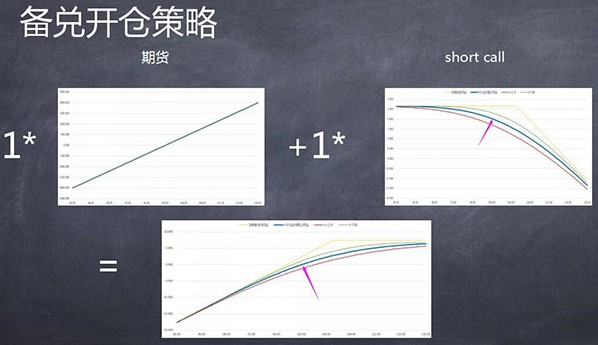

备兑开仓策略

备兑开仓策略有点类似于做市商的策略,比如我们发现卖出期权的时间价值与期权费比较丰厚,我们想要赚取这个收益,但又怕被行权,比如我们觉得现在的看涨期权比较贵,我们想要卖掉它,但又担心上涨了,那怎么办?备兑策略是指我们卖出昂贵看涨期权的同时,我们作为期权的买方,当它继续发生暴涨的时候,我们有一个期货的多头头寸在,是完全可以兜住亏损的,这样我们就可以放心的卖出昂贵的看涨期权。所谓备兑,就是我们要准备一个货来兑现我们的承诺,但它不是没有敞口的,因为期权费是固定的,如果它马上暴跌,那么我们在期货上的头寸是100%亏损的,所以备兑策略不是完整的做市策略,但对于作为赚取极为昂贵的期权费来说,它是一个可选策略。

宽跨式策略

这是宽跨式策略,我刚才有说,期权指我们有权利在某个价格买,但如果价格下跌,我们可以选择放弃权利,我们也有权利在某个价格卖,但如果价格上涨,我们也可以弃权。比较“鸡贼”的办法就是既买入看涨期权,又买入看跌期权,涨时找看涨期权行权,弃权看跌期权,跌时找看跌期权行权,弃权看涨期权。这种情况听上去涨跌都赚钱,事实上确实是涨跌都赚钱,但问题是期权费比较贵,如果资产价格的波动没有达到相应的幅度,我们获得的收益可能并不如我们支出的期权费成本高。所以使用宽跨式策略意味着我们赌最近的价格波动会比较大,我们不是在赌方向,而是在赌未来资产的价格会上蹿下跳,这是很重要的一个区别。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1