2016-04-06 19:36 来源:818期货学习网

去年2月9日,上证所50ETF期权正式上线交易。“期权”这两个字相信投资者一定不会陌生。不过,期权并不只在交易所内挂牌上线,大量灵活、个性化的场外期权产品也被产业客户、基金客户所熟知。

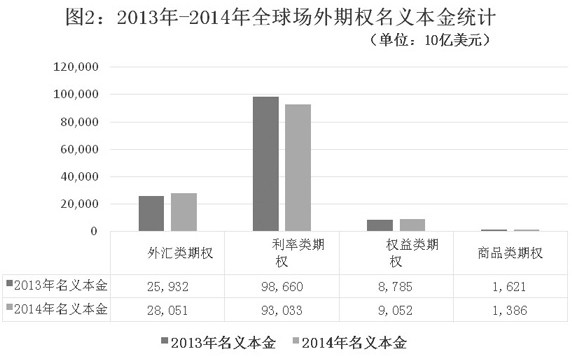

根据世界清算银行数据统计,2014年全球场外权益类期权名义本金占该类场外衍生品合约总和的64.42%,排名第一。场外商品类期权占该类场外衍生品合约总和的34.01%,紧随其后。从图1可以发现,外汇类和利率类场外衍生品合约使用期权作为交易工具的比例偏低,分别为18.05%和8.58%。由于外汇类和利率类场外产品具有涉及资金庞大、交易时间较长的特点,其主要依靠远期和互换作为交易工具。参见图2,相较于2013年场外衍生品市场,2014年外汇类和权益类场外期权名义本金有显著提高,分别增加21190亿美元和2670亿美元。尽管权益类场外期权和商品类场外期权名义本金相较于外汇类和利率类场外期权基数小,但却是产业客户、基金客户较为有效的对冲工具。

与交易所期权(场内期权)相比,场外期权的合约条款更加灵活多变,诸如可以根据投资者需求改变期权条款的行权时间、执行价格、标的资产、行权条件等。场外期权产品种类很多,一般分为普通期权(香草期权)和奇异期权两大类。普通期权又分为仅能在到期日行权的欧式期权、在到期日前任一天行权的美式期权和使用区间平均价格进行结算的亚式期权。由于普通场外期权构造相对简单,行权条件单一,因而受众面广,受到广大产业客户青睐。

例如,煤焦钢等厂商担心现货头寸积压过多、库存成本高,加上未来现货存在很大的价格下跌风险,造成企业净利润下滑。多数企业遇到类似情况都会利用做空期货进行套期保值,对冲价格下跌的风险。处在升水行情且基差不断扩大,企业不仅可以锁定现货风险,还能从期货端获得额外收益。但期货与现货行情并不总是一致的,一旦行情贴水且逆基差不断扩大,企业不仅不能锁定风险敞口,反而会因为期货端行情波动带来更多损失,造成企业两头亏损、现金流外溢等情况发生。

为防止煤焦钢等价格下跌,我们可根据企业的需求构建欧式场外期权,企业买入相应数量的欧式场外看跌期权。假如此时现货价格为1100元/吨,企业购买行权价为1200元/吨一个月到期的实值场外看跌期权,支付权利金为110元/份。当期权到期行权时,若现货价格跌至500元/吨,企业可从场外看跌期权获得700元/吨的补偿,即套期保值收益固定在100元/吨(期权补贴700元/吨以及现货损失600元/吨),该套保方案需支付110元/吨作为购买场外看跌期权的成本。在该情境下,企业就可以将现货的风险锁住。

反之,若期权到期时现货价格不跌反涨,企业判断错了价格走向,是否会大幅亏损呢?并非如此,场外期权的买方由于支付了权利金,享有这份权利带来的利益。当价格朝不利买方的方向波动时,场外期权的买方有权利放弃,此时企业现货部分由于价格上涨带来的收益不会被侵害。场外期权带来的唯一损失即权利金110元/吨,相当于花费110元/吨买了份保险。当灾害发生时,场外期权可以立即为企业补偿损失。

原文来自:海通期货 武夏青 蔡婷婷

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1