第一节 套期保值概述

一、套期保值的定义:

套期保值又称避险、对冲,本质上是一种转移风险的方式,本书中指企业通过持有与其现货市场头寸相反的期货合约,或将期货合约作为其现货市场未来要进行的交易的替代。

二、套期保值的实现条件:

(1)期货品种及合约数量的确定应保证期货与现货头寸的价值变动大体相当。

套期保值比率(Hedge Ratio),即套期保值中期货合约所代表的数量与被套期保值的现货数量之间的比率。

交叉套期保值(Cross Hedging),即选择与被套期保值商品或资产不相同但相关的期货合约进行的套期保值。

(2)期货头寸应与现货头寸相反,或作为现货市场未来要进行的交易的替代物。

(3)期货头寸持有的时间段要与现货市场承担风险的时间段对应起来。

三、套期保值者:

套期保值者(Hedger)是指通过持有与其现货市场头寸相反的期货合约,或将期货合约作为其现货市场未来要进行的交易的替代物,以期对冲现货市场价格风险的机构和个人。

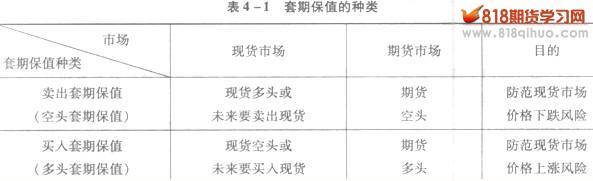

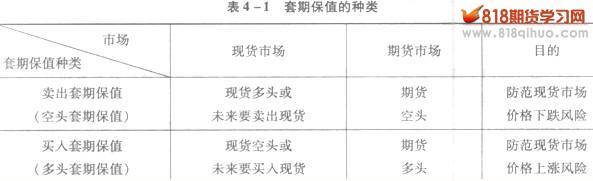

四、套期保值的种类:

套期保值的种类如表4—1所示。

第二节 套期保值的应用

一、卖出套期保值的应用:

第二节 套期保值的应用

一、卖出套期保值的应用:

1.适用情形

(1)持有某种商品或资产(此时持有现货多头头寸),担心市场价格下跌,使其持有的商品或资产市场价值下降,或者其销售收益下降。

(2)已经按固定价格买入未来交收的商品或资产(此时持有现货多头头寸),担心市场价格下跌,使其商品或资产市场价值下降或其销售收益下降。

(3)预计在未来要销售某种商品或资产,但销售价格尚未确定,担心市场价格下跌,使其销售收益下降。

2.案例

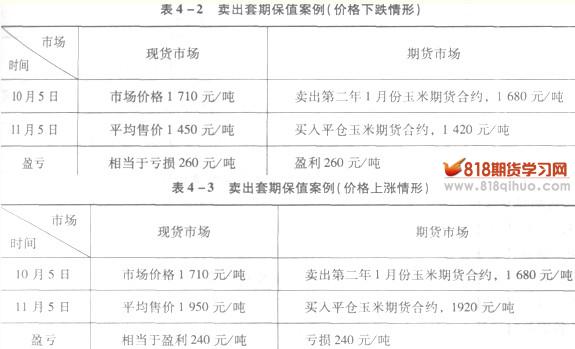

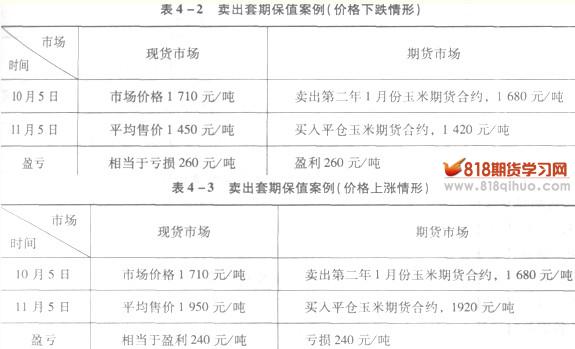

农场打算未来卖出玉米,担心销售价格下跌,故进行套期保值。卖出套期保值如表4—2、表4—3所示。

无论价格如何变动,卖出套期保值者均可以实现两个市场的风险对冲,锁定了销售价格。

二、买入套期保值的应用:

1.适用情形

(1)预计在未来要购买某种商品或资产,购买价格尚未确定时,担心市场价格上涨,使其购入成本提高。

(2)目前尚未持有某种商品或资产,但已按固定价格将该商品或资产卖出(此时处于现货空头头寸),担心市场价格上涨,影响其销售收益或者采购成本。

(3)按固定价格销售某商品的产成品及其副产品。但尚未购买该商品进行生产(此时处于现货空头头寸),担心市场价格上涨,购入成本提高。

2.案例

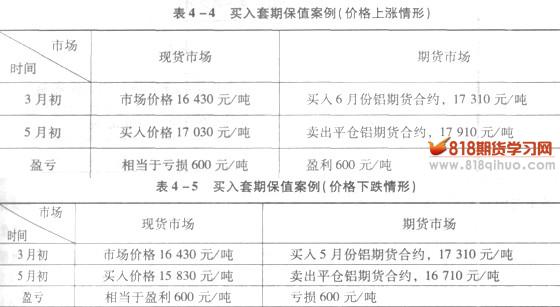

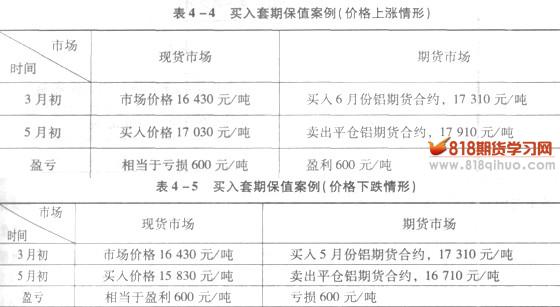

铝型材厂的主器原料是铝锭,该厂计划5月份使用600吨铝锭。现在购人要承担仓储费和资金占用成本,而5月份购买可能面临价格上涨风险。于是该厂决定进行铝的买入套期保值,如表4—4、表4—5所示。

第三节 基差与套期保值效果

一、完全套期保值与不完全套期保值:

第三节 基差与套期保值效果

一、完全套期保值与不完全套期保值:

(1)完全套期保值(理想套期保值):在套期保值操作中,期货头寸盈(亏)与现货头寸亏(盈)幅度是完全相同的。

(2)现实操作中,往往导致不完全套期保值。原因:①期货价格与现货价格变动幅度并不完全一致;②期货合约标的物与套期保值现货商品存在等级差异,导致波动幅度差异;③期货与现货两个市场之间的头寸数量不一致;④缺少对应的期货品种,替代品的相关程度未达到足够理想。

无论价格如何变动,买人套期保值者均可以实现两个市场的风险对冲,锁定了成本。

二、基差概述:

1.基差的概念

某一特定地点某种商品或资产的现货价格与相同商品或资产的某一特定期货合约价格的价差。基差=现货价格-期货价格

2.影响基差的因素

(1)时间差价:持仓费是指仓储费、保险费和利息等费用的总和。

(2)品质差价:现货商品与期货合约标准等级商品的差异。

(3)地区差价:现货所在地与交割地点不一致,有运费差价。

3.基差与正反向市场

(1)正向市场:现货价格低于期货价格、近期合约价格低于远期合约价格,基差为负值。在正向市场中,期货价格高于现货价格的部分与持仓费的高低有关,持仓费体现的是期货价格形成中韵时间价值。

(2)反向市场:现货价格高于期货价格、近期合约价格高于远期合约价格,基差为正值。

反向市场出现的原因,一是近期对某种商品或资产的需求非常迫切,使现货价格大幅增加;二是预计将来该商品的供给会大幅度增加,导致期货价格大跌。

4.基差的变动

(1)基差走强:基差的值越来越大,注意并非绝对值,而是正常值。

存在三种情形:①基差由-10缩小到-5(仅属于正向市场);②基差由-10缩小到0并逐步扩大到5(市场由正向市场向反向市场转变);③基差由5扩大到10(仅属于反向市场)。

(2)基差走弱:基差的值越来越小,注意并非绝对值,而是正常值。

存在三种情形:①基差由10缩小到5(仅属于反向市场);②基差由5缩小到0并逐步扩大到-5(市场由反向市场向正向市场转变);③基差由-5扩大到-10(仅属于正向市场)。

(3)无论基差走强还是走弱,由于期货交割的存在,随着期货合约交割月份的临近,基差均会趋向于零。

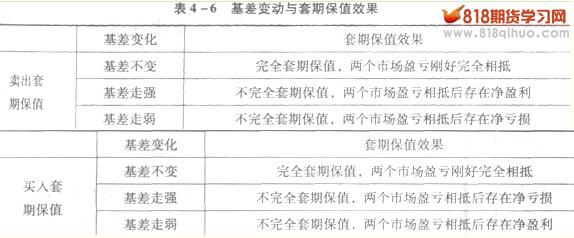

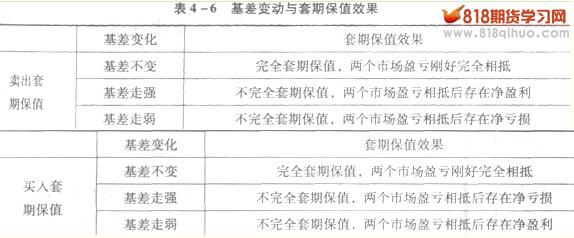

三、基差变动与套期保值效果:

基差保值的实质是用较小的基差风险代替较大的现货价格风险。基差变动与套期保值效果如表4—6所示。

四、套期保值有效性的衡量:

四、套期保值有效性的衡量:

套期保值有效性是度量风险对冲程度的指标,可以用来评价套期保值效果。

套期保值有效性=期货价格变动值/现货价格变动值

该数值越接近100%,代表套期保值有效性就越高。在我国2006年会计准则中规定,当套期保值有效性在80%至125%的范围内,该套期保值被认定为高度有效。

有效性的评价不以单个市场的盈亏判定,而以两个市场盈亏抵消的程度来衡量。

第四节 套期保值操作的扩展及注意事项

一、套期保值操作的扩展:

1.交割月份的选择

合约月份的选择主要受下列几个因素的影响:①合约流动性;②合约月份不匹配;③不同合约基差的差异性。

2.套期保值比率的确定

企业结合不同目的,灵活确定套期保值比率,不一定完全按照“1:1”的比率操作。

3.期转现与套期保值

(1)概念:期货转现货交易,简称期转现交易,是指持有方向相反的同一品种、同一月份合约的会员(客户)协商一致并向交易所提出申请,获得交易所批准后,分别将各自持有的合约按双方商定的期货价格(该价格一般应在交易所规定的价格波动范围内)由交易所代为平仓,同时,按双方协议价格与期货合约标的物数量相当、品种相同、方向相同的仓单进行交换的行为。

(2)优越性:①加工企业和生产经营企业可以节约期货交割成本;②比“平仓后购销现货”更便捷;③比远期合同交易和期货实物交割更有利。

(3)基本流程:①寻找交易对手;②交易双方商定价格;③向交易所提出申请;④交易所核准;⑤办理手续;⑥纳税。

4.期现套利操作

期现套利是指交易者利用期货市场与现货市场之间的不合理价差,通过在两个市场上进行反向交易,待价差趋于合理而获利的交易。若价差和持仓费存在较大差异,期现套利可能出现。

在商品市场进行期现套利操作,一般要求交易者对现货商品的贸易、运输和储存等比较熟悉,因此参与者多是有现货生产经营背景的企业。

5.基差交易

二、企业开展套期保值业务的注意事项:

(1)企业在参与期货套期保值之前,结合自身情况(包括行业风险状况、市场动态风险状况和企业自身的风险偏好)进行评估,判断是否需要以及是否有实力和能力做套期保值。

(2)完善套期保值机构设置,建立起规范的组织体系和有效的机构部门。

(3)需要具备健全的内部控制制度(业务授权制度和业务报告制度)和风险管理部门(风险报告制度、风险处理程序等)。

(4)加强对套期保值交易中相关风险的管理:①基差风险;②现金流风险;③流动性风险;④操作风险。

(5)掌握风险评价方法:风险价值法(VaR)、压力测试、情景分析。