2014-08-31 20:58 来源:818期货学习网

索罗斯曾告诫过广大投资者:“不要奢望无所不知。投资者以有限的资金和有限的智慧来操作交易,他不必知道每一件事,不必抓住每一次机会。只要知道某事胜过其他人,抓住自己能力所及的交易机会,他就已经有戏了。”

格雷厄姆作过形象的比喻:“桥牌专家在恋的是打一局好牌,而不是大满贯。因为只要你打对了,终究会赢钱,但若你弄砸了,便会准输无疑。”

彼得·林奇的观点更加直截了当:“任何人如果能够连续地预测市场,他(或她)的名字早就列入世界首宫排行榜,排在亿万富翁华伦· 巴菲特和比尔·盖茨之上。”

然而,胜率是显著的因素,短期内即可以观察到;而盈利率则是一个隐藏的因索,要经过一段时间的客观统计才能得到。这种显息特性使大众往往追求极高的胜率而忽视了盈利率。由于胜率的问低与进场点的选择关系更大,而盈利率的高低与出场点的选择关系更大,普通投资者往往只要见到进场后能出现浮盈,就以为这是一笔能盈利的交易,所以整个市场在吹捧的是一种进场“万能主义”。

笔者见识过不少的“大师”,他们提供的交易策略始“在某某点位进场做多/空,至于出场的话就自己看着办”,因为事后他们总找到进场后出场盈利的时候的说辞:“亏钱是因为你贪心,赚了的时候没有及时出场”,“什么?止损了?后面行情不是涨回去了嘛,不止损就赚了”……只要不是买在绝对顶部,或者实在绝对底部,他们总是对的,所以他们的胜率几乎达到了100%。民间还真存在这么多的“活神仙”。

绝大部分的技术分析教材中都只涉及出场,都在争相展示进场后的“盈利”复盘行情,但从不涉及该如何出场,更从不提示潜在的风险。

真实的交易并不是童话故事,只要参与投资市场,就必然会有迎边亏损的时候。笔者认为关键的是,投资不能将亏损的交易看作是自己能力的贬低,切忌把胜率与自己的分析和交易能力画上等号。判断自己分析和交易能力的关键标准,是一段时期内整体的交易盈利率。

不少新手甚至是老手仍然执述不悟,他们总是在追求和醉心于某个胜率90%以上的神奇指标或者系统。他们之所以不肯及时止损,就是因为把亏损看作是对自己能力的贬低。更可怕的是,高胜率正好是迎合了人类的天性,无论是技术分析的书籍抑或是投资网站上策略宣传,只有涉及高胜率的,才能吸引投资者的眼球。很多投资者来咨询我们的交易策略的时候,首先就是问正确率(胜率)是多少?当得知胜率只有可怜的50%~60%的时候,他们便毫不犹豫的转身而去,投向那些完全没有经过统计就吹嘘有90%胜率的、其后让他们惨痛亏损的怀抱中去。笔者并不觉得这些投资者可怜,因为这是人的天性所致,是中国人步入投资生涯所必须经历的洗礼。真正可怜的是那些更“高端”的投资者,他们在90%胜率的交易策略中葬身一次之后,仍然镇而不舍地去寻找95%胜率、98%胜率的投资网站或投资教材。对他们来说,投资生涯注定是一场灾难。

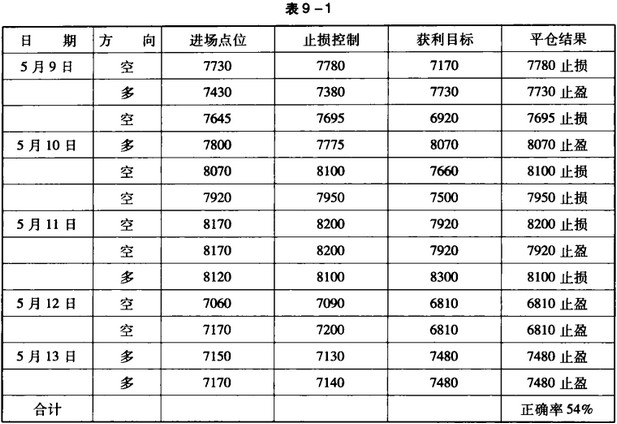

如果他们当初肯虚心地看一看笔者每周发布在网站上的盈利统计,就不至于抱憾终身了。表9-1是2011年5月第2周、表9-2是2011年4月第3周的交易策略盈利公布的天通银部分的真实数据,读者可以细心体会高胜率为什么不一定能带来高盈利率的道理。

笔者遇见过的能长年稳定盈利的投资者(除长线价值投资者和套利交易者之外),他们的胜率都不高,甚至有些还“很低”,连30%都没有。但他们能长年稳定盈利却是既定的事实。在他们的对账单中,有很多很多的亏损单,但基本上都是控制在3位数以内;而盈利单的数目虽然少,但每笔都是盈利5位数,甚至6位数以上的。这样的盈利交易一笔便能抵上数十笔,甚至过百笔亏损交易,就算胜率只有10%,那又何妨呢?

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1