2014-03-25 20:16 来源:818期货学习网

二、天上不会掉馅饼

不可否认的是,同股票市场相比,股指期货具备一定的交易优势。很多股票交易者转战股指期货市场,就是被这些大家都知道的优点所吸引。

但是,笔者以一个期货交易资深老手的身份告诉大家:“股指期货市场还有另一个版本的故事。”

1.股指期货交易风险大

股指期货虽然在国内上市时间不久,但是它依然是期货市场的一个交易品种,无法摆脱期货交易的性质。

期货交易在国内并不是新事物。早在20世纪90年代初,期货交易就已在国内出现,最早引入的是外汇、股指等外盘期货品种。笔者是在1993年这个时期开始参与期货交易的。

外盘期货在国内的经营不是很正规,后来这类交易相继被国家禁止。之后,国内商品期货开始上市交易。国内最早的商品期货交易所有十几家,交易的商品从胶合板、橡胶、咖啡,一直覆盖到农产品。

当时,期货交易对国人而言,还是很新鲜的事物,所以大量资金涌入期货交易市场。但是期货交易的残酷性,让进入期货市场的人们刻骨铭心,无数交易者转眼之间倾家荡产,期货交易随后开始慢慢地清淡起来。

国内期货市场的血雨腥风,笔者是见证者和亲历者。期货虽然看似有着迷人的交易优势,但是它并非如大家想像的那么美好。

期货交易可以带来令人瞠目结舌的暴利的同时,也会使巨额财富在瞬间化为乌有。

买人股票如果被套了,只要交易者持有的上市公司没有退市,那么这些财富就不会归零。只要交易者有足够的耐心,就有可能等到该股票价格再次上涨,把以前的持股亏损给抹平,甚至还有可能让你获得一些利润。

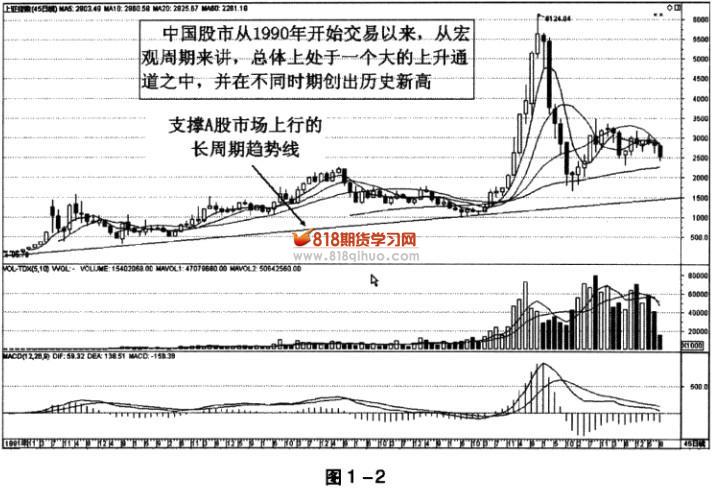

回顾20多年来中国股市的发展,大家会发现,中国股市总体上是在不断攀升的,如图1-2所示。支撑中国股市走出大的上升通道的,是中国经济良好的成长性。买入一只股票,只要股票质地不是特别差,即便买在了较高的价位,耐心持有几年的时间,待出现一轮牛市,你就有机会解脱出来。当然,盲目追涨杀跌,频繁割肉止损,则是另外一回事了。

对于那些有远见、有耐心的投资者来说,股票市场可以让你赢得财富,投资者不会因为持有亏损的股票而出现爆仓。期货市场却完全不同。

在期货市场中,如果投资者资金管理不当,很容易出现爆仓。爆仓是指亏损太于账户中去除保证金后的可用资金。

在期货市场行情发生较大变化时,如果投资者保证金账户中的资金绝大部分都被交易保证金占用,而且交易方向又与市场走势相反时,在投资者追加保证金之前,可能账户上的资金已经不足以维持手中持有的合约,导致保证金不足而被强行平仓“归零”。如果爆仓导致账户出现亏空,而且亏空是由投资者的原因引起的,投资者还需要将亏空补足,否则将面临法律追索。

也就是说,期货市场在非常明显的交易优势背后,还隐藏着巨大的风险!

期货资金杠杆化的交易方式虽然能让投资者以小搏大,短时间里赚取更多的钱,但是也会让你转眼之间赔掉所有的钱。

比如,保证金比例规定为12%,可以用12万元保证金买入价值100万元的指数合约。如果你买人的是多头头寸,指数上涨了,自然是收获颇丰。但是一旦指数下跌,跌幅只要达到10%,你就会赔掉10万元。如果跌幅达到30%,你会赔掉30万元。如果你的账户中没有那么多钱可以赔付,那么对不起,你爆仓了。交易所和期货公司是不会让交易者欠钱的,在交易者账户快要归零的时候,会被强行平仓。

剧烈波动在期货市场是常有的事情,一波行情暴涨或者暴跌50%以上不足为奇。一旦交易者账户资金不足以维持保证金,期货公司就会自动对你平仓。

在股票市场,你同样买人价值12万元的股票,当股价下跌30%时,你的亏损只是12万元的30%,也就是3.6万元。除非这只股票价格跌到零或者公司退市,你才会损失这12万元,但这种可能性非常小。只要你能耐心持有,市场一定会给机会,最终让你解套出局的。

显然,做期货可以轻易赔光账户中的所有资金。如果你追加资抵抗因亏损被强行平仓的风险,追加的资余也很容易有去无回。

笔者有一位朋友,他用5万元资金做黄豆期货,结果一笔单子做亏了。他不甘心认输,想持有仓位等待行情出现转机,结果很快亏损就要让他爆仓。为了避免被强行平仓,他不断地向账户中追加资金,总共追加了10万元资金。但是在行情出现转机之前,他已经没有资金继续追加了,最终,他只能眼睁睁地把这15万元的资金全部亏掉。

期货市场双向交易、T+0交易制度等,可以让交易者快速聚敛财富,但是也会加快交易者的亏损。这并不是夸大其词。

期货市场风险巨大,估计大家早有耳闻,只是很多人经不住暴利的诱惑,于是铤而走险杀了进来。

股指期货市场也不例外。在决定交易股指期货之前,大家一定要衡量一下自己的风险承受能力,衡量一下自身的交易能力和交易水平能否适应期货市场交易的要求。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1